虽然沃伦·巴菲特的投资理念简单易懂,但想付诸实践却未必容易。一旦你用巴菲特的方法武装起来,成为了一名理性投资者,接下来,你最需要做的事情便是培养适当的气质。适当的气质意味着始终保持清醒。

也就是说,当你需要处理会影响到你持股的、无法避免的坏消息和挫折时,你要有正确的心态。当情况越来越糟时,冷酷与镇静是你所需要的。适当的气质还意味着在另外一种极端情况下也要保持自己的头脑清醒:那就是当股市高涨,你周围的人都变得贪婪和兴高采烈的时候。

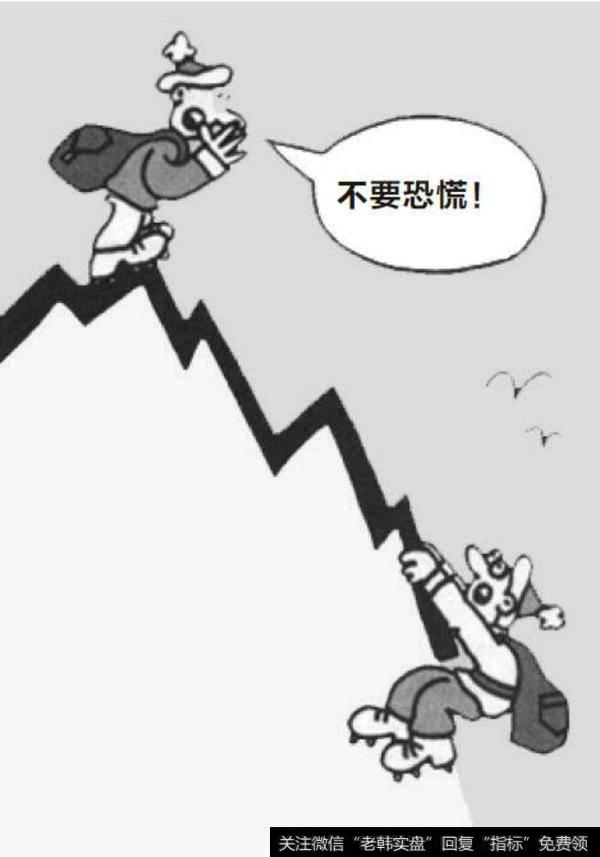

当事情并未按照你的意图发生时,你的气质将会发挥作用。当你的一只股票面临急跌时,你会做什么?你会怕得要死并卖掉你的股票吗?在面对一次重大政治或宏观事件时,比如战争、经济衰退或者道琼斯指数暴跌,你会怎么做?

如果你持有股票的一家公司的季报或年报糟糕透顶,你会怎么做?你是死盯它每天的股价还是关注该公司长期的基本面和结果呢?当一位华尔街的专家预测你的股票或整个股市处境危急时,你会作出什么样的反应呢?

当投资领域处于熊市或牛市之中,弥漫着“要么投机狂热,要么沮丧失望”,的气氛,而且被恐惧或贪婪所笼罩,比如遇到互联网泡沫这样的情形时,你会怎么做?巴菲特在哥伦比亚大学求学时的教授本杰明格雷厄姆曾经说过,“投资者的主要问题,甚至可以说最可怕的敌人,很有可能就是自己”。你会是你最可怕的敌人吗?

你对诸如此类事态发展的反应和响应将会对你投资是否成功产生巨大影响。聪明的投资者在面对负面事件时保持平静。当股价下跌时,你是会抛售你的股票呢,还是会留意潜在的机会,并在其“打折”抛售时,买入更多的股份呢?

巴菲特有一个明确的尺度,而这也是应当为你所用的。如果你的一只股票一夜之间损失过半,而你为此心理崩溃,你首先不应该在股市打拼了。你需要有投资优质公司的能力,之后当他人动摇时,你还要有信心继续持有它们。巴菲特说,当市场上弥漫着恐惧的气氛时,你卖掉一个好公司的股票是绝对没有道理的。

如果一只股价下跌50%的股票让你感到恐慌并清空你的股份,请不要持有这样的股票。

1999年,伯克希尔哈撒韦公司经历了公司成立以来最为艰难的一年,彼时的纳斯达克在1990年代末的互联网巧丑噪期内迭创新高。巴菲特对低技术公司“过时的”、耐心的投资方式被认为太过迂腐了。拒绝买入高技术股票让他成为那个时代被边缘化的人物—专家们的评价大致如此。价值投资成了过气的恐龙,而日间交易则如日中天。

因此,到了2000年3月,伯克希尔哈撒韦公司A类股票下跌了50%,股价从之前的高点每股84000美元回落至每股40000美元。虽然公司基础依然稳固,前途无忧,但紧张的持股人开始抛售手中的伯克希尔哈撒韦公司股票。当一场风暴重创伯克希尔哈撒韦公司的时候,他们都在感情用事,他们不是牢牢地把自己固定在船上而是竞相跳下船。

那么巴菲特的方法意味着什么呢?它意味着股价下跌50%即是一个买入的机会。它意味着你需要留意你所投资公司的基本面而不是在一个浮躁的市场中左摇右摆。如果投资者注意到了这一建议并在伯克希尔哈撒韦公司股票下跌50%时买入,那么当该公司股价在2004年出现反弹时(蹿升至每股97000美元)应该已经赚得盆满钵满了。

诚然,在一个火爆的市道中,你太容易失去理智了。然而当股价直线下跌并且专家和媒体预测前景不妙时,让你保持镇定可能更难。事实上,在后一种情形下,最容易做的事就是恐慌。不要恐慌!当你拥有一只大公司股票时,请持有它。如果有人以极其低廉的价格出售这只股票时,请买入它。

巴菲特22岁的时已累计持有大约350股盖可保险股票,价值约15000美元;他当时决定卖出所有这些股票。后来的事实证明,如果他继续持有那些股票,20年后它们的市值将达到130万美元。通过自己和其他人的经历,巴菲特对于卖出自己持有的已被确认为优良公司的股票有了深刻的认识。他后来弥补了他的错误。1976年,他大额买入盖可保险股票,并于1996年买下整个公司。

不管股市好坏,以下三条建议对你都适用。

持有大公司股票。

不受从众心理欺骗(不管是进入股市还是撤出股市)。买入大公司股票并准备持有几十年。不要频繁地买进卖出股票。研究显示,一个投资者投资次数越多,他越有可能招致损失——另外,你还要支付各种额外的佣金。

了解自己。

当一只股票的股价遭到腰斩时,如果你无法做到泰然处之,就不要买那只股票。这意味着若想持有拥有理性管理模式和良好基本面的公司的股票,你是需要耐心和纪律约束的。

永远不要因为别人鼓动你才决定投资。

对经济评论员和其他在某个特定股票点位拥有既得利益的人宣传的所谓热门股票秘诀等视而不见。做好功课,独立思考才是最重要的。

巴菲特投资圣经

巴菲特说,若要在股市取得成功,你只需要一般智力水平。但除此之外你还需要可以帮助你渡过难关并坚守长期投资计划的那种气质。如果你在周围的人都惊慌失措的时候还能保持冷静,那你就是笑到最后的人。