新神话:沪深300指数或见18000点

2014年中秋之夜,杭州某高端写字楼内,笔者与两友闲聊股市。此时,上证指数正在2200点盘横。笔者戏言道:“三五年后,我们再回头看中国股市。上证指数或直接在目前点位的前面加‘1或后面加‘0’,即涨到12200点或22000点。”

以上两数字完全是笔者戏言,但也是有预感的两个数字。即在本轮大牛市中,上证指数最低目标是12200点,极限高度是22000点。笔者认为,最可能的是沪深300指数会见到18000点。

笔者的预测基于以下几个原因。

(一)中国股市估值合理回归

到2018年,中国股市价值中枢线会运行到7500点一带。依据上轮行情,在行情火爆时,指数可到价值中枢线两倍附近。因此,届时上证综指或见到15000点,而与之同步的沪深300指数可至17000点附近,距18000点仅一步之遥。

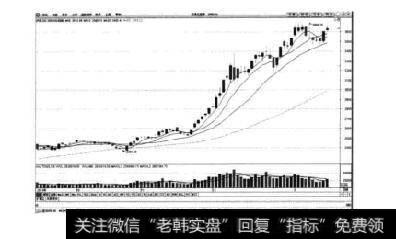

图6-3沪深300指数日K线图

图6-3显示,沪深300指数比上证综指高约10%。

(二)深化改革提升公司估值

由于历史等原因,我国税收制度建设一直远远落后于国民经济发展进程,存在税种繁多、重复征税严重、设置不够合理等诸多问题,造成企业与个人税负沉重。2011年,政府的税收收入为897万亿元,同比增长226%,而我国同期GDP的增长速度为9.2%,税收的增长速度超过GDP的两倍。学界主流观点中确定减税为今后税制改革目标”的呼声再次浮出水面,并得到民间的极大关注和推动。

不合理的税收制度与沉重的税负,已严重制约企业的发展与居民的消费,进而危及企业的创新精神和中国经济可持续发展的能力,一直饱受有志之土的指责。在学界的呼声与民间的推动下,“确定减税为今后税制改革的目标”应会成为税收制度改革的方向。2011年9月,新的《中华人民共和国个人所得税法》将个税起征点上调至3500元,拉开我国减税的序幕。我国今后的税负有望逐步降低。

减税能够变相提高华体会赛事竞猜 的估值,对华体会赛事竞猜 的影响将是深远的。假如华体会赛事竞猜 的所得税从目前的33%降为20%,那么,华体会赛事竞猜 的税后利润则会提高近20%。此外,我国向实施现金分红的个人投资者征收红利税存在重复征税的问题;一旦10%红利税取消,投资者的投资收益将直接提高11%。华体会赛事竞猜 的估值也变相地提高了11%。因此,我国的减税政策与减税预期,会对证券市场产生重大影响,所带来的估值重置与大幅提升,会改变股市运行的轨迹,推动大盘上涨,甚至使大盘跃入更高位的稳定态。

(三)利率下行反推股市上升

对股票市场及股票价格产生影响的种种因素中,最敏锐者莫过于金融因素。在金融因素中,利率水准的变动对股市行情的影响又最为直接和迅速。一般来说,利率下降时,股票的价格就会上涨;利率上升时,股票的价格就会下跌。利率与股市存在的负相关性,这是由股市的估值机制决定的。

1.利率:股市价值的倍增器

根据现金流折现模型,股票价值的公式可以表述如下:

其中:P为现值;P。为未来第n期的自由现金流;r为自由现金流的折现率(资本成本),可用利率表示。

从以上公式可知,股市的内在价值与当前利率成负相关。

从以上公式也不难看出,即使公司经营状况没有变化,如果利率走低,股市内在价值会出现变相提升,会推动股指走高;如果利率走高,股市内在价值会出现相对降低,会导致股指走低。此外,利率走低,会降低企业的财务成本,有利于提高华体会赛事竞猜 业绩。可以说,利率是股市价值的倍增器。

在我国,中国人民银行基准利率的大幅变动,曾经多次导致股市的大起大落。1996-2001年,中国人民银行连续10余次下调基准利率,在华体会赛事竞猜 经营业绩并未明显提高的情况下,上证综指还是从512点上涨到2245点。为防止热钱涌入和通货膨胀,2005年以来,中国人民银行多次上调基准利率,最终导致股市在2007年拐头向下,大幅下跌。国外成熟股市也有类似的情况,为了应对次贷危机引发的全球金融危机,美联储2009年年初史无前例地实行“0利率”美国股市随即止跌回升,并走出6年的大牛市,道·琼斯指数从6500多点上涨至现在的18000点附近。

图6-4道·琼斯指数日K线

图6-4显示,美联储2009年年初史无前例地实行“0利率”,最终导致道琼斯指数从6500点上涨至现在的18000点附近。

2.中国必将迎来低利率时期

为了有效控制通货膨胀,200年以来,我国央行不断提高存款准备金率,导致中小企业密集的江浙、广东等地出现严重的“钱荒”;中小企业转向社会融资,将民间借贷利率推高到30%左右。这意味着我国实际借贷成本保守估计将超过20%。如此高的资金借贷成本,远远超过很多传统中小企业生产利润,引发中小企业破产潮。2014年,我国GDP年均增长回落到7%,这决定了社会依然无法维持这么高的资金借贷成本。因此,我国借贷利率今后必然走低。

经过屡次上调存款准备金率与加息,截至2011年8月31日,1年期贷款基准利率高达6.56%,而美国继续维持“0利率”;而存款准备金率更是高达21%,处在历史最高水平。我国央行推行多年的银根紧缩政策,解决了流通领域货币泛滥的问题,物价上涨势头得到有效遏制,但同时也造成社会货币供应不足、中小企业融资困难、破产事件频频发生等各种负面影响。因此,我国央行实施的银根紧缩政策迟早会终结,货币投放量会得到全面改善。那么,一旦资金面得到全面改善,社会借贷利率自然会大幅下行。

此外,欧洲、俄罗斯等国家和地区经济陷入债务危机的泥潭,必然导致全球经济步入调整期。这将给外向型的中国经济发展模式带来严重的困难与挑战,中国经济结构与发展模式将被迫发生全面调整和转变。将资金借贷成本降到相对低的位置,则是实现我国经济转型成功的前提之一。

为了确保经济增长,我国央行被迫在2012年6月实施不对等降息。两年后的2014年11月,我国央行再度降息,标志着中国正式步人降息周期。很多经济学家认为,在2015年,我国央行将会多次降息和降准。

我们认为,为了刺激经济发展,我国央行会不断降息,最终会将我国社会资金借货成本压低到年利率5%-8%。这必然导致中国股市大幅上涨。中国股市有可能再度上演1996-2001年的长期大牛市走势。

(四)新理论对新行情的预判

笔者运用股价稳定态理论,就投资者普遍关心的中国股市后市如何发展演变,浅谈拙见。以下所有看法,均不构成投资建议。笔者的判断基于我国经济依然能保持较快的增长,以及市场利率下行等前提。

总的来说,稳定态决定了后市行情演变。根据股价稳定态理论,大盘指数也存在稳定态,也是从一个稳定态运行到另一个稳定态。因此,预先寻找到大盘指数稳定态,就相当于提前把握了行情发展轨迹。我们认为,在下一轮大牛市中,上证指数很可能按如下的几个阶段逐步演变。

(1)上证指数上行过程中,目前已进入(3020,3180)点稳定态。由于上证指数从2009年8月至2011年6月一直在此稳定态内运行,上证指数再次在此稳定态内运行的形态将会非常复杂,运行的时间或许要超过半年。

(2)在不断涌入的长线投资资金推动下,上证指数会在4500点一带再次出现稳定态。这个稳定态的出现,很大程度上是因抄底资金开始全面撤离形成的。此后,股市行情改由长线资金主导。

(3)中国股市出现的估值恢复上涨行情,将会吸引各种投资资金的热情参与,一直推动A股进入合理估值区域。上证指数相应地会创出新高,并在6700点一带出现稳定态,这个稳定态区域相当接近A股的合理估值。

(4)中国股市的大幅上涨将会重燃国民的投资热情,社会游资、投机资金广泛参与其中。在这些功利性极强的投机资金推动与各种题材的配合下,上证指数很有可能攻击10500点、15000点一带的稳定态;对应的沪深300指数则会上涨到18000点,甚至更高。

至于自那之后,中国股市行情如何演变,非笔者目前所能预测,亦非本书讨论的内容。