2007年开年以来,股市在不断创出新高的同时,震荡幅度也明显加大,短期走势变得扑朔迷离。一些市场投资者对是否还要申购、是否继续持有基金开始犹疑起来。对此,泰达荷银副总经理、投资总监刘青山表示,投资基金应有长期投资的眼光,不应为短线波动所左右。

业内专家表示,基金从本质上讲是一种长期投资工具。从国外基金业上百年的发展经历来看,由于市场的短期涨跌趋势是很难准确把握的,因而对于受市场短期波动影响而频繁操作的投资者来说,他们无法真正并充分地分享由经济长期增长和证券市场长期发展所带来的回报。历史经验表明,长期投资基金往往回报更高也更稳定。

刘青山指出,中国经济的高速增长和华体会赛事竞猜 业绩的提升是2006年牛市形成的根本原因,而解决股权分置问题、消除制度性障碍也将对市场起到极大的助推作用。只要支撑牛市的这些根本因素没有改变,牛市将远未结束。牛市中的波折只是阶段性的,并不会改变总体趋势。与其时时关注市场脸色,不如在把握趋势的前提下作长期投资。实践证明,在牛市中长期投资会赢得更多的利益。因此,坚定牛市思维,就没有必要在意短期的波动。

在市场逐步成熟的情况下,把握市场规律和选准投资标的是股市制胜的根本,这需要专业的研究和判断,而基金公司在这方面具有突出的优势。对于普通投资人而言,通过基金投资分享专业管理人的智慧是分享中国长牛市红利的最好选择。从根本上说,基金是一种长期投资的工具,长期持有会获得更高的收益。以2004年7月成立的泰达荷银精选为例,2006年初,其净值在1.10元人民币左右,年中时超过1.60元人民币,到年底时已达到2.54元人民币,年终问报居所有开放式基金前十位,目前净值已超过3.04元人民币。秦达荷银曾做过统计,在这只基金上,受益最大的就是一直持有的人,而一遇股市震荡或净值小幅波动就选择赎回的人,往往丢掉了更高的收益。

对于成熟的投资人来说,选择一只基金最根本的理由应该是对该基金公司投研实力的信任。在宏观经济持续向好的大背景下,一些优秀华体会赛事竞猜 的成长将不断给市场带来惊喜,而优秀的基金也将充分地分享华体会赛事竞猜 的成长,为投资人创造可观的收益。一些投资人可能认为目前2元人民币、3元人民币的基金价格太高,而在不远的将来,将可能出现净值5元人民币,甚至更高的基金。那些坚定的长期投资者,将会真正分享到专业投资的丰厚成果。

如何使自己的资产保值增值?乍看起来,想要回答这一问题需要很专业的技术分析,它涉及对各类资产类型和投资手段的综合评估。其实,我们可以暂时抛开这些枯燥的分析,看看历史数据和其他国家在经济发展过程中发生的真实案例,看看别人都是怎么做的。

南方基金管理有限公司引用的一则案例颇为玩味。1926年到2002年,美国国内居民收入持续增长,生活水平不断提高,综合国力蒸蒸日上。假如在1926年,一个普通的美国人山姆出生了,那他如何从整个国家的繁荣中获利,让自己以及自己的下一代也过上好日子呢?

1919年,也就是在山姆出生之前不久,福特汽车公司推出了-款面向大众的廉价汽车――福特T型,推出时售价是1000美元,到了山姆山生的时候这款汽车已经降价到了七八百美元。山姆的父母本打算买一辆这种汽车,但是因为山姆的出生,家里的花费增加,他们决定把这800美元用于投资,以应付山姆长大以后的各种费用。他们没有专业的投资知识和手段,也不知道如何选择股票,于是他们选了一种相对稳妥的投资一他们投资了美国中小企业发展指数基金。

和许多的中小投资者一样,他们没有把这个投资太当回事,因为投入的本金不是很多,加上对一些专业的术语也不太懂,他们投资以后,平时也不怎么放在心上,慢慢地就把这事给忘了,直到过世的时候才把这部分权益转给了山姆。老山姆在75岁生日的那天,清理自己的东西时,偶然间翻出了当年的基金权利凭证,于是他给基金代理人打了个电话询问现在的账户余额。放下代理的电话,他又给自己的儿子打了个电话。老山姆只对儿子说了一句话:你现在是百万富翁了。老山姆的账户上有3842400美元!

这是一个虚构的故事,但是这种投资回报数据却是真真实实的。对于美国市场1926年到2002年历史数据的分析让人惊奇地发现,投资美国中小企业股票75年的累积收益率是投资当年收益的4803倍,投资大公司股票的累积收益率是1548倍,对应的年均收益率分别是17.74%和12.04%。也就是说,当年如果投入1000元投资两者之中任何一支基金,然后什么都不用干,现在都可能变成百万富翁。要知道,这75年间山姆经历了1929年的股市大崩贵、20世纪30年代初的经济大萧条、40年代的世界大战、50年代的人口爆炸、60年代的越战、70年代的石油危机和经济萧条等让众多投资者倾家荡产、血本无归的种种危机。

同样的故事不止发生在美国,几乎在所有世界经济强国都可能复制出山姆的投资策略。

以上证指数为标的,富国基金管理公司给投资基金者也算了一笔账。1996年年初投资1万元,从持有到2006年年底共11年时间,资金可增值到49742元人民币。剔掉其间收益率最高的10个交易日没有参与,资金只能增值到21915元人民币,剔掉其间收益率最高的20个交易日没有参与,资金只能增值到11924元人民币,剔掉其间收益率最高的30个交易日没有参与,资金只能变为7252元人民币。可见,只有长期持有,不错过收益率最高的交易日,投资基金才能获得可观收益。

工银瑞信的王文清认为,中国基金发展的历史虽然只有8年多的时间,但也有大量的事实可以对其予以证实。例如,2004年4月6日是A股上一次的阶段性高点,在之后的调整中,虽然很多基金净值跌破面值,但如果从当时持有到上个月末,股票型基金收益率可达到116%(同期上证指数只增长了67%),多只基金甚至涨到了2元人民币左右,如工银核心价值基金从最低时0.97元人民币的面值一路上升到目前的2.57元人民币的累计净值。但是真正享受到这么高收益的投资者却是少数,因为基金净值是有波动的,很多投资者就是因为过于关注短期波动而选择在亏损或者稍有盈利时就赎回了。

工银瑞信自成立伊始就树立了“稳健投资、长期投资、价值投资”的理念,重点发掘具有可持续竞争优势的、且其竞争优势未被股价充分体现的股票,坚持投研一体化,依靠团队协作,致力于为客户实现资产长期地、稳定地增值。该公司目前旗下管理四只基金,整体表现良好,不仅在前期上涨行情中取得了很好的回报,更在近期的调整行情中表现出非常稳健的特征。工银瑞信旗下的基金调整幅度均低于同类型基金的平均水平,其中稳健成长基金跌幅仅3.74%,远低于股票型基金6.97%的平均水平。事实证明,工银瑞信稳步建仓的投资策略有效地回避了由短期市场波动可能带来的风险,有利于充分利用市场调整过程捕捉良好的投资机会。

那么,坚持长期持基的策略包括哪些呢?投资基金买卖网告诉投资者:

(1)选择绩优基金买入。证券市场一年多的牛市行情引发了基金投资者队伍的壮大。当前已有200多只开放式基金,选择投资不同的基金,收益率差别很大。例如,存续期超过1年的139只开放式基金中,2006年内收益率最大的为182.27%,最小的为1.44%,可见基金的收益率差别极大,只有选取绩优基金,才能获得可观的投资收益。但有很多基金投资者却在众多鱼龙混杂的基金中无从选择,他们甚至已将钱投入买了基金,却还没有仔细研究过最优的基金投资策略究竟是什么。其实大道至简,基金投资的最优策略就是“选择绩优基金十买入长期持有”。如果投资者理解了这两个六字箴言,那么他们基本上就把握了基金投资的真谛。一般说来,选取绩优基金,首先是看基金管理公司的整体管理能力,这是选择基金最重要的一步,只有那些整体管理能力强的基金管理公司,其基金才会有更大成功的可能。二是基金经理的管理能力,也就是基金经理是否有成熟稳定的投资管理理念,能正确地把握市场变化的趋势。三是基金公司过往的业绩。

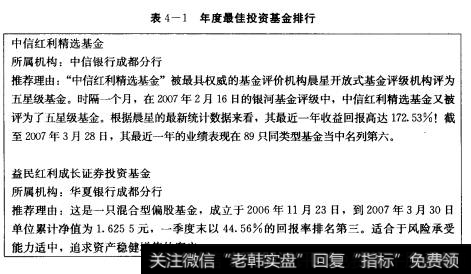

选基金首先看公司(参见表4-1),目前优秀的基金公司非常多,汇添富、景顺长城、广发和易方达等公司旗下产品较被看好。需要注意的是,新基金、老基金和次新基金没有好坏之分,选择的关键还是要看基金管理者的能力。基金排名只是基金衡量指标中的一项,其他指标还有基金公司的投资研究能力,基金公司的股权治理结构,基金公司核心投资人员是否稳定等,这些都很重要。一般情况下投资人持有的基金不要超过4只,尤其是对个人。

(2)咬定青山不放松。基金投资者应对市场波动的最简单方法就是以不变应万变,着眼于长期投资。这么做的理由很简单,第一,不管市场怎么变,自己的风险偏好没有变,因此坚持原先的基金组合;第二,从长期来看,市场会呈现向上趋势;第三,相信优秀的基金管理团队的能力具有一定的持续性,不会因为市场发生波动而改变。虽然这是最简单的应对方法,但实际上很少有人能够自始至终地坚持。人们往往在市场大涨的时候抵挡不住诱惑而买人太多可能并不适合自己的基金,在市场下跌的时候又难以承受亏损的压力而大量赎回。实际上,人的风险承受能力一般来说并不会随着市场的上涨或下跌而增强或是减弱。因此即使市场大涨,投资者也不要随便改变已有的配置比例。同时,买人后投资者应坚定持有。特别是在市场进人牛市的时候,投资者会受益匪浅。2006年以来的股市已经给投资者上了一课,如果自2006年初就持有股票型或混合型基金并坚持到现在的话,投资者获得50%回报率的可能性达到87%!

(3)无需预设止损位。由于选择的是“绩优基金十长期持有”的投资策略,投资者无须太注重短期波动,不需要设立止损和止盈,控制基金投资的风险主要就是要选择基金管理公司。一个成熟的基金投资者,在买人基金前,通常需要考虑两个问题:第一是确定准备投资的期限,第二是尽量选择以往有业绩较好的基金公司。长期投资并且保持一定仓位很重要。保持仓位的主要目的是为了控制风险,就算是大牛市也会有波动,如果在波动下行时你刚好需要现金,由于满仓又不得不赎回基金,这将对投资者的投资不利。由于基金投资是一项中长期投资的理财产品,建议长期持有,一般持有时间在一年以上。我不建议对基金进行波段性操作,当投资者想赎回时,可参考股票市场走势来决定。