背离,是判断股票趋势即将反转的标志

顶背离和底背离的时候,如果出现成交量的放大,反转是一个大概率事件。首先我们应该知道:成交量会帮助我们确认反转。所以我们在观察股票的走势的时候,要看它的价格、幅度(空间)、时间和成交量。四个方面缺一不可。

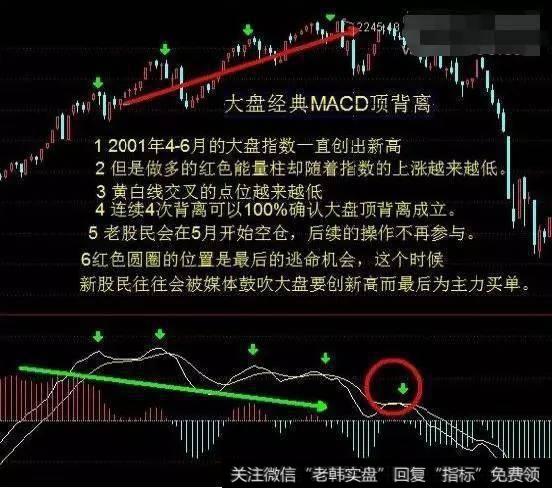

MACD顶背离

股价经过一段上涨,MACD的顶背离是指股价与前面的高股价平或高,MACD指标中的DIFF不与价同步向上反而低或平了 ,在cdl指标中就是DIFF由红翻绿了。顶部K线一直处于上升趋势,而MACD能量柱缩小背离反应很大。DEA和DIF线也在向下移动。这是一个极其明显的顶背离。多看图就可以理解了。

发挥用法就是不看上面价,只看MACD的DIFF的最高点,只要这个新出来的高峰没有前高就算是背离了,一般往下至少有15%的跌幅。这里要说明的就是教科书上所说的MACD背离是股价与MACD指标中的MACD比,而我这里的是股价与MACD指标的DIFF比。

MACD背离就是股价创了新高,但DIFF反而没有创新高,反而还是走弱。这种情况往往有三种发展方向:

第一、小幅横向休整,增量再上。

第二、下跌,寻求下方的支撑,化解量压后,伺机再上。

第三、以大量推升化解。背离有强弱之分,背离程度越强,反向指引的效果越好,周线上大级别的背离更要重视。

MACD底背离

反过来,就是MACD底背离了。股价创新低,DIFF不再创新低,这个次低点的后一天就是底背离点,要注意:这个次低点是由后一天涨而形成的,底背离点是一个进货参考点。发挥用法就是不看上面的股价只看DIFF,不再创新低了造成这次低点的那天就是底背离点。

顶背离比较准,错了无非是少赚点。底背离差点,买了不涨就不好了。股价在E40以下运行最好不做,如果要做就做那种MACD起伏大的,底背离明显的,这时底背离进货就不能要求太高,随时做好短线止损,看不清就不做。

背离特征需要注意的问题:

1、注意识别假背离,通常假背离往往具有以下特征:

某一时间周期背离,其他时间并不背离,比如日线图背离,而周线或月线图并不背离。没有进入指标高位区域就出现背离,我们所说的用背离确定顶部和底部,技术指标在高于80或低于20背离,比较有效,最好是经过了一段时间的钝化。而在20~80之间往往是强势调整的特点而不是背离,后市很可能继续上涨或下跌。某一指标背离而其他指标并没有背离,各种技术指标在背离时候往往由于其指标设计上的不同,背离时间也不同,在背离时候KDJ最为敏感,RSI次之,MACD最弱,单一指标背离的指标意义不强,若各种指标都出现背离,这是股价见顶或见低的可能性较大。

2、指标背离一般出现在强势中比较可靠,就是股价在高位时,通常只需出现一次背离的形态,即可确认反转形态,而股价在低位时,一般要反复出现几次背离才可确认反转形态。

3、钝化后背离较为准确,若完全根据背离特征进行操作的话,常会带来较大的失误,这种情况特别容易出现在当股价出现暴跌或暴涨的走势时,KDJ指标很可能呈高位或低位钝化后,该股价仍然出现上涨或下跌,实际上,这时候一旦出现背离特征有效性很高,特别时KDJ指标结合RSI指标一起判断股价走向,KDJ在判断底部与顶部过程中,具有较强的指向作用。

4、各种技术指标有效性并不相同,进行技术指标分析时,相对而言,用RSI与KDJ的背离来研判行情的转向成功率较高。

最后,炒股要理性,更要有良好的心态,而不是盲目的听消息,追涨杀跌,总觉得别人的股票牛,更不要贪婪。成功,等于小的亏损,加上大大小小的利润,多次累积。