来自交易所的股市报告

1996~1997年是中国证券市场加速扩容的两年,1996年沪深两地共上市新股218只,筹集资金总额为243.3亿元。1997年则继续保持了旺盛的发展势头,两地包括A、B殿在内共上市222只新股,募集资金总额高达791.34亿元,是1996年的3倍。截止1997年底,有821家股票上市流通,其中深市422家(A股372家、B股59家),沪市399家(A股348家、B股51家),市价总值达I8239亿元(其中深市9691亿元,沪市8548亿元),占全国储蓄存款余额的1/3,股票流通市值5262亿元,占1997年国内生产总值的近10%,直接融资力度的增加不仅为更多的企业提供了低成本的融资渠道,而且使百姓的闲散资金在国民经济的发展中起到了推动的作用。

一、上市股票数量

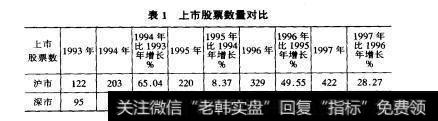

在经过对1993年以来沪、深市场上市的股票数及各年的增长情况对比后(见表1),可以看出:

表1上市股票数量对比

沪、深两地上市股票数逐年递增,但并非匀速发展。199年沪、深两市的扩容速度达到了一个局部高峰,1995年新上市股数明显减少,增长速度降到历史低点,1996年以后扩容速度才有所加快。可见,证券市场上市规模的发展与宏观经济的调控政策密切相关。因此,可以预测,在国民经济持续稳定发展的1998年,随着国企股份制改革继续深化,市场的扩容速度不会放慢。

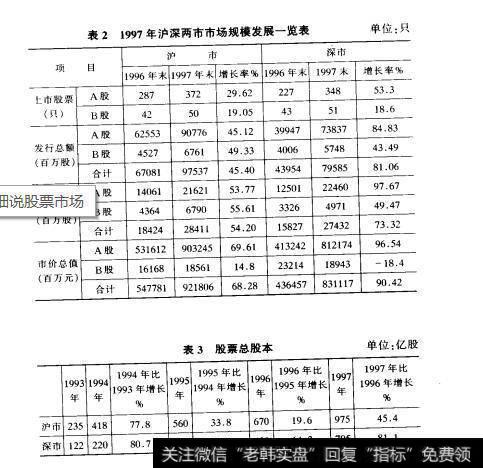

从沪、深两地的规模扩张速度来看(见表2),深市保持着高速扩张态势,沪市则维持着的平稳的发展格局,虽然深市上市家数直少于沪市。1993年以来,深市平均扩张速度超过沪市,为44.58%,沪市则为3781%。尤其在1997年,沪市A股上市数从年初的287只增加到年末的372只,增加85只,增长率为29.62%,同期深市由227只增至348只,增加121只,增长率为53.30%,打破了1992年以来沪市上市A股一直多于深市的局面,说明深圳市场已进入快速扩容期,1998年上市A股数量有望超过沪市,坐上第一把交椅。

受其影响,在A、B股发行总额增长率,A、B股上市总额增长率和A、B股市价总值等指标方面,沪深两市分别为:454%和54.2%,68.28%和81.06%,73.32%和90.42%,深市上述三大指标已分别明显高于沪市8.8,12.78,17.1个百分点,两市的发展已向深市倾斜。

二、股票总股本

在统计了1993年以来沪、深市场上市股票的总股本各年的增长情况后(见表3),从中可以看出:

表2 1997年沪深两市市场规模发展一览表 表3股票总股本

第一,股票总股本增长幅度与华体会赛事竞猜 数的增长幅度不一致比如1996年沪深两市华体会赛事竞猜 数增加了49.55%,而同期总股本只增加了19.65%。究其原因,沪市1995年有仪征化纤、东方集团等大盘股上市,将当年平均总股本提升到2.54亿股,而1996年新华体会赛事竞猜 平均总股本只有1.13亿股,因此当年平均总股本下降至2.04亿股,比1994年还小。此外,1997年在国家重扶持的国有大中型企业和关系到国计民生的重点行业的产业政策指导下,像葛洲坝、东方航空、一汽轿车、上海汽车、盐田港、辽通化工、本钢板材等大盘股纷纷上市,使沪深两地总股本的增长双双超过上市数的增长,个股平均总股本也分别扩大10%和20%所以,假如当年上市的小盘股居多,或者说新上市股票平均股本低于或基本与原来股票的平均股本相同,那么总股本就不能与华体会赛事竞猜 数增长的比例同步增长;反之,总股本的增长速度就会超过华体会赛事竞猜 数的增长。

表4个股平均股本

另外,从表4中还可以看出,个股平均总股本呈逐年递增的趋这与证券市场的规范发展和市场规模逐步向国际证券市场靠拢是完全一致的,也与近年来国家优先发展国有大中型企业的产业政策相符合。所以,大盘股的上市规模在1998年将继续扩大。第二,虽然经过几年的发展,沪深两地华体会赛事竞猜 家数已差别不大,两地总市值占有率也仅差两个百分点,但深市占两地上市总股本的百分比只有44.93%,与沪市相比仍有近180亿股的差距,不过,与前两年比,深市上市总股本数已有较大的增加,其在两地上市总股本中所占份额已增加了12个百分点,达到44.9%,其迅猛发展的势头非常明显。

第三,从沪深两地的市价总值和流通市值上分析,虽然沪市市价总值一直超过深市,但深市从1995年流通市值仅为沪市的5979%,发展到1996年为沪市的103.52%,1997年为沪市的107.59%。若再考虑到深市的流通股本一直小于沪市,可以看出,996、1997年深市的股价平均水平已超过了沪市,到1997年底深市的平均A股股价11.82元,B般为3.06港元,而同期沪市为11.10元和0.29美元

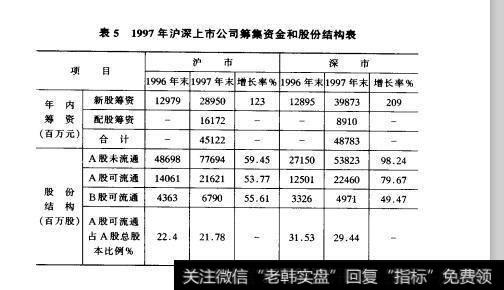

三、华体会赛事竞猜 的资金募集及股份结构

首先,从1997年资金筹集数量来看,沪市年内新股募集资金9.5亿元,比1996年增长12304%。同年,深市新股集资398.74亿元,比1996年增长209.2%,这是由于1997年深市扩容速度快于沪市的缘故。但从1997年配股筹资量来看,沪市华体会赛事竞猜 年内配股筹资161.72亿元,而深市华体会赛事竞猜 年内配股筹资89.1亿元,仅为沪市的一半。考虑到配股情况后,沪市筹集资金为451.22亿,深市筹集资金总额为487.84亿元,深市略多于沪市,但1997年沪市配股筹资是深市的两倍,说明沪市华体会赛事竞猜 单股扩容能力强于深市,而这主要是由于沪市华体会赛事竞猜 多为国有大中型骨干企业的原因。

其次,从沪、深华体会赛事竞猜 的股份结构来看,1997年沪市A、B股可流通股分别由年初的140.61亿股和43.63亿股增至年末的216.22亿股和67.90亿股,分别增长了53.77%和5561%,而同期沪市A股中未流通股由年初的48698亿股,增至776.49亿股,增长59.45%,高于A股可流通股增长率近6个百分点,致使沪市A股可流通股占总股本比例由年初的224%下降到年末的1.78%,同年深市A、B般可流通股年末各为224.61亿股和49.72亿股,分别比年初增长7967%和4947%,而未流通A股年末达538.23亿股,比年初增长98.24%,高于A股可流通股增长率18.57个百分点,从而使深市可流通A股占A股总股本的比例由年初的31.53%下降到年末的29.44%。

表5 1997年沪深华体会赛事竞猜 算集资金和股份结构表

沪深两市A股可流通股比例普遍下降,应引起管理部门的高度重视。一方面,未上市流通的国家股、法人股的具体代表者及其管理体制至今未得到根本解决,致使这部分资产的使用效率和保值增值难以保证,投资者对企业生产经营的监督和管理能力弱化,企业的现代企业制度难以充分发挥,同时也给华体会赛事竞猜 配股的顺利进行带来越来越大的困难;另一方面,在市场高速扩容的背景下又会相对减少两市二级市场的交易量,从而降低了两市资金的流动性,进而影响两市的资源配置效率和市场定价效益。1997年初和年未深市A股可流通股占A股总股本的比例分别高于沪市13个百分点和7.66个百分点,这给1997年深市在股票上市总额低于沪市的状况下,其二级市场的成交量和成交金额反而高于沪市创造了有利条件。

四、华体会赛事竞猜 的地区分布

我们将截至1998年2月15日为止,所有的华体会赛事竞猜 按注册地址分类,结果列于下表。

表6华体会赛事竞猜 的地区分布

首先,从1996年、1997年华体会赛事竞猜 数量增加的情况来看,发展最快的省市依次为:北京(164%)、西藏(150%)、山西(125%)、内蒙古(83%)、河北(80%)、贵州(75%)湖南(73%);发展最慢的则是已有众多企业上市的上海(10%)和广东(含深圳)(18%)。由此可见,1997年新股上市集中的地区有三类:

第一类为国家部委所在地或与国家管理机构较为邻近的地区,这些地区企业作为行业领头羊,由各部委推荐上市,如一汽轿车、中色建设;

第二类为资金缺乏,急需支持的少数民族或边远地区,这些企业在本地区范围内较有影响,行业前景和经营效益尚佳,如西藏矿业和内蒙兴发;

第三类为能源大省或国家老工业基地,这些企业往往是省内老牌企业,建立早、规模大、投人多、影响广,如本钢板材、漳泽电力、江西水泥等,它们的改制上市符合国家“抓大放小”和“重点扶持能源,基建、农业行业”的产业政策,也为这些企业的发展增添了后劲。

其次,从各省拥有华体会赛事竞猜 数量上看,名列前茅的是上海115家,广东(含深圳)106家、四川(含重庆)63家、辽宁41家、江苏36家、山东35家、湖北33家、福建32家,它们都位于沿海或沿长江地区,这些地区市场经济和股份制改革实施较早,原先的经济基础较好,企业管理和投资理财的能力较强。

再次,从各省市企业选择交易所上市的情况分析,3/4以上的地区没有明显的倾向性,若将各省市在沪深两地上市企业个数进行比较,可以发现,1997年77%的地区缩小了两地华体会赛事竞猜 数量之间的差异,或维持各占50%左右的格局。在全国30个省市自治区中仅上海、浙江、黑龙江倾向于在上海交易所上市。广东湖南、海南、广西倾于在深圳上市。当然,作为综合性的证券市场,沪、深两地同在中国证监会的监督管理之下,其上市规则无明显差异,所以,上市地的选择对华体会赛事竞猜 来说应该没有什么重大影响。

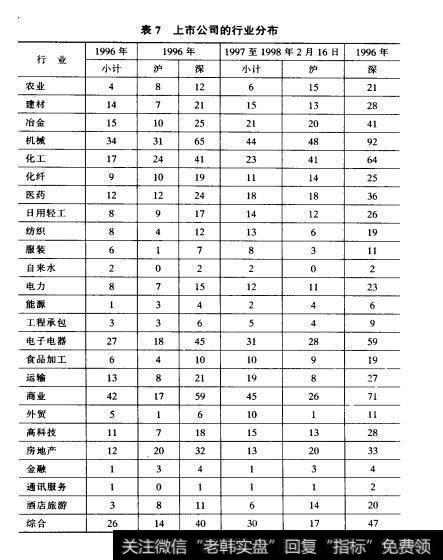

五、华体会赛事竞猜 的行业分布

在现有的统计材料中,对华体会赛事竞猜 所属行业进行的统计分析,大都是按交易所的行业分类(工业、商业、金融、地产、公用事业和综合)进行的划分,较粗略。在此我们根据各华体会赛事竞猜 的主营业务范围及产成品种类,并跟踪各公司的主营业务变化情况,按行业细分成25类(截止1998年2月15日)。

表7华体会赛事竞猜 的行业分布

首先,从196年和199年各行业华体会赛事竞猜 数目的比较来看,华体会赛事竞猜 行业分布的基本格局没有太大的变化,1996年拥有华体会赛事竞猜 最多的行业是机械(65家)、商业(59家)、电子电器(45家)、化工(41家)、综合(40家)、共占华体会赛事竞猜 总数的48%,如果再加上列于其后的房地产(32家),冶金(25家)和医药(24家),则占华体会赛事竞猜 总数的64%。1997年拥有华体会赛事竞猜 最多的仍是上述几个行业,只是它们的占有率有所变化,化工和冶金行业已跃升到第3位和第6位,前几个行业的占有率由64%下降到61%。由于股票市场开创之初数目众多的小规模的机械、商业、电子电器类公司纷纷上市,造成现在华体会赛事竞猜 行业分布的总体格局在短期内很难改变。不过,随着政府重点扶持的冶金、化工、农业、能源、交通等行业股票的上市,华体会赛事竞猜 行业分布的变化已在进行之中。

其次,从各行业华体会赛事竞猜 数目增长情况来看,增长最快的是食品加工(90%)、外贸(83%)、酒店旅游(82%)、农业(75%)和冶金(64%),增长最慢的是金融、通讯服务、房地产(三个行业合计3%)综合(18%)和商业(20%)。“民以食为天”,中国的饮食文化源远流长,华体会赛事竞猜 中又有不少效益颇佳且经营稳健的制酒类公司,它们的示范效应使食品加工类公司的上市颇受市场追捧,如古越龙山、湘酒鬼、燕京啤酒、五粮液等,上市后都有较好的表现1997年我国外贸进出口值列全球第10位,这是我国连续5年名列第11位之后的首次晋升。同年,外贸类华体会赛事竞猜 的数量也大大增加,而且集中在沪市,如中技贸易、五矿发展、新天国际等。“97中国旅游年”也使不少酒店类公司纷纷抓住机会上市。

冶金类特别是钢铁公司的上市,可以说是1997年市场扩容的道风景线,如沪市的阿城钢铁、莱钢股份、邯钢股份以及最近发行的杭钢股份,深市的大冶特钢、唐钢股份、韶钢股份、本钢板材鞍钢新轧。此外,深市在建材、冶金、化工等国家重点产业和大中型企业上市方面,与1996年比较有较大发展。

另外,由于市场开放程度及国家有关上市政策的限制,通讯服务、金融及房地产类的华体会赛事竞猜 增长缓慢,主业不很突出的综合类华体会赛事竞猜 和竞争激烈的商业类华体会赛事竞猜 在1997年也放慢了扩容步伐。

再次,虽然沪、深两地都是综合性的证券市场,在华体会赛事竞猜 的行业取向上无任何规定,但经过六、七年的发展,各自在某些行业上形成了一定的特色,如沪市的服装行业(沪8家/深3家)、运输(19/8)、商业(4526)、外贸(101)和综合(3017),深市的农业(15/6)、化工(4123)房地产(2013)酒店旅游(14/6)。是否已在某地上市的企业较好的经营业绩对行业内待上市企业有一定的吸引力?或许行业内华体会赛事竞猜 的包装诞生就注定了它的归属?抑或只是两个市场发展中的巧合?这一切都有待于市场的进一步发展来加以验证。

六、二级市场的交易情况

由于深市扩容速度快于沪市,以及深市股票流通性高于沪市深市A股的流通市值由1997年初的1250.50亿增至年末的2521.28亿元,增长101.62%,而同期沪市A股的流通市值由年初的1241.51亿元增至年末的2308.20亿元,仅增长了85.92%,即使把深市交易不及沪市活跃的B股计算在内,1997年深市A、B股流通市值仍高于沪市3197亿元和133218亿股。但从1997年沪深两市二级市场成交数量和成交金额的增长率来看,沪市二级交易市场相对稳定,而深市二级市场波动较大,一方面,深圳市场受国家相关政策影响较大,另一方面,也受到香港股市的影响。

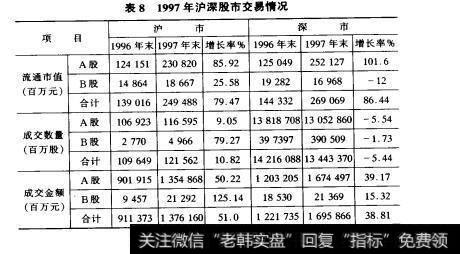

表8 1997年沪深股市交易情况

1997年,沪市二级市场的成交数量和成交金额分别由年初的1096.49亿股和9113.73亿元增至年末的1215.62亿股和13761.6亿元,分别增长1082%和51%;同期深市二级市场成交数量和成交金额分别由年初的142160亿股和12217亿元,到年末增加到134433亿股和16958亿元,分别增长-544%和3881%,分别低于沪市16.26个百分点和12.19个百分点。

七、上市股票的市场表现

股票上市后的走势主要取决于公司的经营业绩、所处行业的发展前景和公司的资本运作及开拓新利润增长点的能力。当然在新兴的中国证券市场中股的走势更受到市场消息面及庄家炒作行为的影响。在这里仅就新股上市首日的市场表现,以及与大盘走势、所处行业和上市地的关系来说明新股的市场表现,我们用新股上市首日涨幅来衡量其首日表现。

1.与大盘走势关系

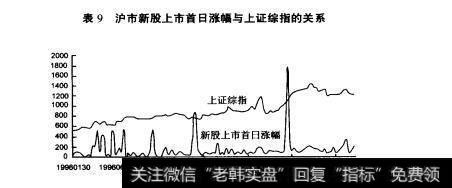

我们在考虑了沪、深两地新股上市首日涨幅与当日上证综指和深证成指收盘指数的关系后,作出下图。

表9沪市新股上市首日涨幅与上证综指的关系

从表中不难看出,除去一些突起的尖点,股价的涨幅随着指数的涨落在局部区域内有与大盘走势相一致的趋势,但在19961997年内新股首日涨幅基本稳定在50%~200%范围内波动,并不随大盘走势发生明显变化,若进一步研究这些突起的尖点,就可以发现,它们大部分属于历史遗留问题(幸福实业与重庆实业除外),由于这些股票原先多以面值发行,所以上市后首涨幅惊人;若去掉这些股票后,可以看出新股上市后的表现与大盘的走势没有明显线性关系。

2.与所处行业关系

若不计入历史遗留问题的股票,那么沪、深两地上市新股中,高科技、房地产、食品加工类华体会赛事竞猜 股票首日平均涨幅最大,分别为176%、166%、164%、平均涨幅最小的是建材(化纤、商业)冶金和化工,仅为90%、109%、114%。

新股上市首日价格定位的差异,使得一些专职在一级市场上认购新股的资金在新股认购较集中时,在行业选择上倾向性非常明确,从而使新股中签率受到影响,进而影响到新股认购资金的成本,影响新股首日开盘价,这个互为因果的过程就表现为新股认购、上市中的马太效应(即强省恒强,弱者恒弱)

3.与上市地的关系

抛开历史遗留问题股,我们计算了自1996年1月至1998年2月,沪市新上市股票和深市新上市的股票的各自平均涨幅,分别为122.36%和135.66%,由此可见,深市新股上市首日涨幅略大于沪市,而且两地的平均涨幅变化不大,并较接近。

所以,上市新股价格定位受到诸多因素影响,并与发行方式中签率及上市股本数有关,而且新股开盘价关系到个股以后市场走势。