财务报表就是一家企业的“晴雨表”,银行要想减少放贷损失,信贷员就必须认真查阅企业的财务报表,并根据相关指标,运用一定的分析方法,对财务报表中的数据、资料等进行进一步的加工与整理,从中提取对自己的财务分析有用的信息。

同样对于炒股而言,炒股最怕什么?华体会赛事竞猜 造假。年报就是华体会赛事竞猜 的一张脸,股民可据此分析所投资的股票是否安全,能否增值。而对于绝大多数非财务专业出身的股民来说,从何开始学读财报成为首先要攻破的难题。

认真读财报前先在重要提示中找到审计意见或在财务会计报表里面,看是无保留的审计意见或写着公允的体现了……才是值得读的财务报表;其实大致了解分红方案,最后看是否有异常提示。

读财报看似高深复杂,但对于广大抱有‘理财’心态,而非‘投机’心态的普通股民来说,掌握一些基本方法,便可以增加投资胜率。”

由大及小,先看行业再看企业,分析华体会赛事竞猜 所处的行业发展状况和前景,判断行业将发生的变化及其对华体会赛事竞猜 的影响,这是财报分析的第一步。

“比如,什么样的家电行业华体会赛事竞猜 会被淘汰出局?根据对家电行业的分析,不具备核心技术的领先优势和市场狭小的企业将被淘汰出局。”

第二步是投资者要学会辨别系统性风险或非系统性风险,即华体会赛事竞猜 出现的问题是行业普遍存在的问题,还是华体会赛事竞猜 自身存在的问题。

“比如金融风暴下化工行业在全球范围内都出现了系统性风险,该风险在短期内不会消失。因此看化工企业的话,看它有没有为做出改变而做好准备,这是一个关键。”

第三步是对同行业的华体会赛事竞猜 进行比较,由纵到横,同行比较是关键。在同一行业中,无论是龙头企业还是落后企业,它们的财务数据和财务指标都不会明显地偏离同一平均值。如果发生偏离,投资者必须分析其原因,通过比较同业企业财务指标、主营产品结构、经营策略等,判断不同企业的盈利和发展空间。

基于以上阶段的学习和分析后,投资者可以进入学习阅读财报的第四步和第五步——具体分析华体会赛事竞猜 的主营产品以及经营策略。

分析华体会赛事竞猜 ,不仅仅是要看财务报表。因为财务报表已经是过去时了。股民首先要关注的是企业的经营策略,看企业中报中的董事会报告,看这家企业对宏观经济的判断,对整个行业的判断,以及对过去一个经济周期自身业绩的总结和未来规划。董事会成员结构也要看,技术专家和财务专家要比例相当。”

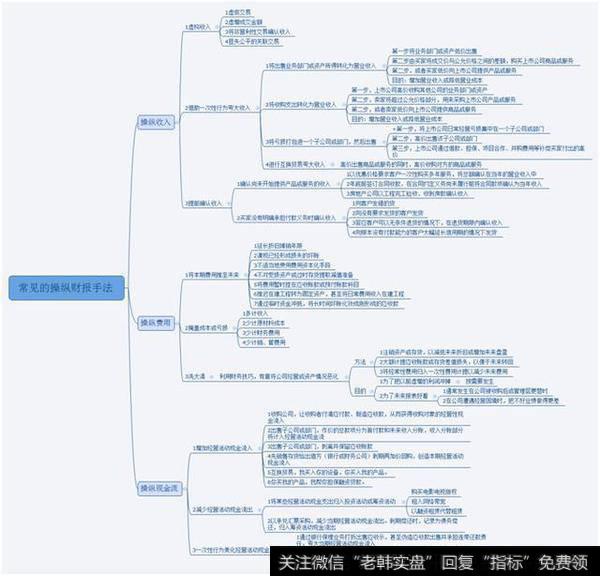

最后说一下上市企业财报作假,目前财务造假的手段越来越高,其中最高境界就是用会计处理方法来造假。这种造假就只有通过另种方式被识破,一个是企业内部人士自曝家丑,另一个就是一流的财务专家来揭穿。