退市吉恩、退市昆机终止上市,上交所将对公司股票予以摘牌

2018年5月22日,退市吉恩、退市昆机被上海证券交易所决定终止公司股票上市,并于2018年5月30日进入退市整理期交易。

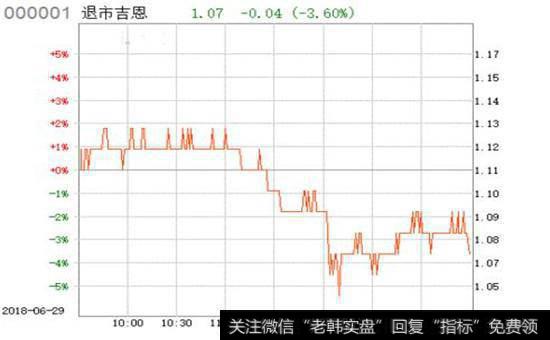

截至7月11日,退市吉恩、退市昆机已于退市整理期交易满三十个交易日。公司将在退市整理期后被上海证券证券交易所予以摘牌。两家公司在退市整理期期间,最大跌幅均超过80%,自打开跌停板后,股价出现大幅波动,存在一定风险。目前,重新上市申请条件标准较为严格,时间要求较长。投资者应审慎投资、注意风险。

两家公司股票终止上市后,将在摘牌之日起45个交易日内转入股转系统进行股份转让。根据相关规定,股东需在公司股票终止上市后办理股票确权登记,其股票方可在股转系统进行挂牌转让。

记者了解到,吉恩股东可到公司聘请的代办机构东北证券股份有限公司,昆机股东可到公司聘请的代办机构太平洋证券股份有限公司,或其他具有全国中小企业股份转让业务资格的代办券商办理股份重新确权、登记和托管手续。股份确权过程中遇有特殊情况,可向相应代办券商咨询。

上交所已于今年3月9日发布《上海证券交易所华体会赛事竞猜 重大违法强制退市实施办法(征求意见稿)》,坚决贯彻3月2日证监会退市改革意见修订精神,依法从严加大华体会赛事竞猜 重大违法强制退市力度。

此外,退市吉恩、退市昆机在7月10日同时发布“公司股票进入退市整理期交易的第十次风险提示公告”称,公司股票已被上海证券交易所决定终止上市,将在退市整理期届满后五个交易日内,上海证券交易所将对公司股票予以摘牌,公司股票终止上市。

一、两只股票被摘牌,最后交易日竟有游资“末日狂欢”

在严格执行退市制度的A股市场中,退市昆机、退市吉恩已走到尽头。7月11日,退市吉恩和退市昆机在A股市场完成了最后一天的交易,随后于当日晚间公告称股票将于7月13日摘牌。7月11日晚间,退市昆机、退市吉恩均表示,公司股票目前已被调出沪股通标的,沪股通投资者未在退市整理期出售所持公司股票的,后续进入股转系统后可能无法转让。

《每日经济新闻》记者注意到,退市吉恩和退市昆机在退市整理期的最后十几个交易日里,跌停板被打开,在机构席位选择卖出的情况下,仍有游资疯狂买入。

二、今日两只股票摘牌

7月11日是退市吉恩和退市昆机的最后一个交易日,当天,退市吉恩收报1.38元,跌幅6.12%;退市昆机收于1.47元,涨幅3.52%。

在去年实施暂停上市决定之前,两只股票的股价长期在6~8元波动,今年5月30日进入退市整理期之后,两家公司在退市整理期内跌幅巨大。

退市吉恩在退市整理期连续17个“一字板”跌停。截至7月11日,与停牌前股价相比跌幅高达79.53%。退市昆机在退市整理期里连续15个“一字板”跌停。截至7月11日与停牌前股价相比,跌幅高达77.17%。

两只股票于7月13日摘牌,根据交易所规定,退市公司应当在股票被终止上市后,立即安排股票转入股转系统挂牌转让,保证股票在摘牌之日起45个交易日内可以挂牌转让。公告显示,退市吉恩和退市昆机分别聘请了东北证券和太平洋证券为代办机构,委托其提供股份转让服务。

三、游资仍然大肆炒作

《每日经济新闻》记者注意到,上述两只股票在退市整理期自打开跌停板反弹以来,登上龙虎榜的不乏一些游资营业部席位,如海通证券常州健身路、兴业证券陕西分公司、国信证券深圳泰然九路等。在龙虎榜的卖方席位上,也不乏一些机构席位。

如退市吉恩的最后一个交易日即7月11日,海通证券常州健身路买入220.72万元,而在本周的三个交易日里该营业部席位已合计买入952.54万元;在7月10日的龙虎榜中,上海证券乐清旭阳路营业部席位买入退市昆机62万元。

一位券商人士向《每日经济新闻》记者表示:“从股票进入退市整理期之日起,我们连续30个工作日每天提醒投资者股票即将退市的情况,主要是通过交易系统弹框和电话通知两种方式。至于投资者会采取什么样的投资行为,这个要看投资者的认识和选择。有的投资者一听到要退市,会尽可能挂单卖出,但是有的投资者可能还会在最后的交易日做投机买进。总体来说,卖出的多,选择持有的少。退到股转系统之后,资产等条件如果未达到成为合格投资者的要求,就只有卖出权限,不能继续买入。”

虽然在退市整理期内有游资和个人投机者选择参与,但是对于截至在7月11日收盘仍持有这两只股票的沪股通投资者来说,后续进入股转系统后可能无法转让。据港交所披露易数据显示,截至7月11日,退市吉恩的沪股通资金持有142.16万股,持股市值196万元。不过退市昆机则已查询不到持股数据。

《每日经济新闻》记者致电退市吉恩的证券事务部询问,对方表示,沪股通进入股转系统可能无法交易,这是因为股转系统没有开通类似于“沪股通”的交易方式。

四、深圳赤湾石油基地股份有限公司股票终止上市并摘牌

深圳市新南山控股(集团)股份有限公司(以下简称“南山控股”或“本公司”)发行A股股份换股吸收合并深圳赤湾石油基地股份有限公司(以下简称“深基地”)重大资产重组事项已于2018年2月12日获得中国证券监督管理委员会《关于核准深圳市新南山控股(集团)股份有限公司换股吸收合并深圳赤湾石油基地股份有限公司的批复》(证监许可[2018]339号)核准。

深基地已于2018年6月14日收到深圳证券交易所出具的深证上[2018]275号《关于深圳赤湾石油基地股份有限公司股票终止上市的决定》,文件同意深基地人民币特种股票自2018年6月15日起终止上市并摘牌。

五、烯碳股票被摘牌,退市常态化渐行渐近

为严格落实退市主体责任,深交所日前对银基烯碳新材料集团股份有限公司(以下简称“烯碳退”或“公司”)股票予以摘牌。至此,烯碳退成为2018年首家被深交所强制终止上市的公司,也是今年以来沪深两市第5家被启动退市程序的公司。

事实上,自今年3月证监会就修改《关于改革完善并严格实施华体会赛事竞猜 退市制度的指导意见》公开征求意见以来,A股退市制度更加严格规范,市场优胜劣汰加速推进,伴随着多元化、市场化的退市指标体系和严格、稳定的退市实施机制基本建立,退市的常态化、法制化、市场化已逐步实现。

六、深交所严把退市执行关

在烯碳退的退市过程中,深交所严把执行关,退市整理期信息披露监管持续强化。

今年5月28日,深交所对公司股票作出终止上市的决定,公司股票自6月5日进入退市整理期交易。截至7月17日收市,烯碳退股票在退市整理期交易满30个交易日,根据《股票上市规则》的规定,退市整理期届满的次一交易日即7月18日,深交所对公司股票予以摘牌。

回顾公司股票退市的整个过程。由于2014年、2015年、2016年连续三个会计年度经审计的净利润为负值,烯碳退股票自2017年7月6日起暂停上市。2018年4月披露的2017年年度报告显示,公司财务会计报告被中兴华会计师事务所出具了无法表示意见的审计报告。上述情形属于深圳证券交易所《股票上市规则》第14.4.1条规定的应终止上市情形,结合上市委员会的审核意见,深交所作出公司股票终止上市的决定。

实际上,在被宣布“股票终止上市决定”之前,公司还提出了听证申请。5月24日,深交所上市委员会召开了《自律监管听证程序细则》发布后的首次听证会,也是深交所针对股票强制终止上市审核的首次听证会。

尽管烯碳退最终仍被终止上市,但通过听证会的召开,当事人的知情权、参与权与表达权得到有效保障,深交所现场释明作出股票终止上市决定的事实理由和规则依据,市场主体对于监管规则的理解也得到了进一步强化。

公司股票进入退市整理期后,深交所密切关注公司动态、市场舆情、投资者投诉等方面信息,持续督促公司及时履行信息披露义务,做好投资者关系管理。

具体而言,一是针对公司股东2017年年度股东大会终止事项,督促公司及鉴证律师及时披露相关公告,避免影响退市整理期交易,持续督促公司在条件成熟时择机召开临时股东大会;二是针对公司控股股东持股变动情况,第一时间要求公司核查并及时履行信息披露义务;三是针对投资者投诉公司对外咨询电话无法接通的问题,先后向公司发出两份关注函,督促公司保持相关咨询电话的畅通并及时接听。

退市整理期风险有效释放

烯碳退退市整理期交易总体平稳,相关风险得到有效释放。

在为期30个交易日的退市整理期期间,深交所密切关注烯碳退股票二级市场交易情况,及时提醒会员加强风险提示,公司股票交易情况总体平稳。

在此期间,公司股价从暂停上市前最后一个交易日的5.27元/股,连续跌停18个交易日,此后在0.7元至0.9元之间盘整,7月17日报收于0.61元/股,较暂停前最后一个交易日跌幅为88%,退市风险得到释放。股票累计成交约8.85亿股,成交金额约6.98亿元,平均成交价格0.79元/股,区间换手率约76.60%。

7月17日是烯碳退告别A股市场的最后一个交易日,盘中仍有一些投资者“火中取栗”,一度拉高股价,但最终烯碳退还是以0.61元/股的价格收跌4.69%,结束了其25年的上市之路。据业内人士统计,烯碳退当日成交额5184.76万元,换手率为7.04%,总市值缩水至7.05亿元,仅为其历史最高市值187.89亿元的约4%。Wind数据进一步显示,烯碳退最后交易日收盘价可以排进A股市场最低股价前三名,也成为A股市场近22年以来股价最低的一只股票。

按照规定,公司股份应在退市整理期届满后的45个交易日内进入全国中小企业股份转让系统(以下简称“股转系统”)进行挂牌转让。根据烯碳退7月18日发布的摘牌公告,公司聘请光大证券担任推荐公司股票在股转系统挂牌的主办券商。

那么烯碳退在退市之后还能否重新上市呢?深交所方面表示,公司股票终止上市后,如果满足重新上市条件,可以向深交所提出重新上市申请。业内人士表示,重新申请上市的其中一条规定要求,公司最近三个会计年度的财务会计报告不能是未被出具保留意见、无法表示意见或者否定意见的审计报告,因此烯碳退想要重新上市至少应该在2020年以后。

年内A股退市公司已达5家

2018年以来,A股市场退市股票明显增多,退市常态化机制逐步建立。

证监会在今年3月2日就修改《关于改革完善并严格实施华体会赛事竞猜 退市制度的指导意见》公开征求意见。此次修订在2014年指导意见的基础上,突出强化了沪深交易所对重大违法公司实施强制退市的决策主体责任,调整了重大违法强制退市内容。

在业内人士看来,作为资本市场的一项基础性制度,退市制度的完善和严格执行将对供给侧结构性改革发挥重要作用,而在IPO常态化的同时进一步完善退市制度,亦是加速A股正常新陈代谢、实现优胜劣汰、强化引导价值投资、发挥高效资源配置功能的必然之举。

申万宏源证券分析师林瑾认为,不同市场退市的差异表现,在较大程度上是由上市条件、定价机制、成本等因素所决定,目前我国主动退市的制度成本与社会成本总体偏高,提高被动退市比例与目前我国证券市场的特点相匹配,且执行力度也会同步增强。

在此之前的较长时期内,A股市场“只进不出”的怪象长期为市场所诟病。据有关统计,2001年至2017年间,A股市场仅有60家华体会赛事竞猜 退市。2017年一年内,沪深两市IPO数量达到437家,然而同期退市股票仅有两只。

自2018年开年以来,IPO发行节奏被放缓,在上半年上会的118家企业中,仅有58家成功过审,IPO审核通过率降至49.15%。与此同时,A股退市股票的数量正日趋增多,今年以来两市已有5家华体会赛事竞猜 被启动退市程序。沪市的退市吉恩、退市昆机已于7月13日摘牌,因涉嫌财务造假和信息披露违法违规,深市的*金亚、*ST百特两只股票也已于此前被强制启动退市机制,A股市场稳定的退市实施机制逐步形成。

深交所方面表示,将继续切实扛起一线监管职责,严格落实退市主体责任。一方面,严把退市执行关,对触及退市条件的公司“出现一家,退市一家”;另一方面,进一步完善重大违法强制退市实施制度,优化财务类和市场类退市指标体系,对持续经营能力存疑或存在重大不确定事项的高风险公司加大风险警示力度。

宇信股份拟摘牌,股票将于2018年6月8日停止转让。

公司向全国中小企业股份转让系统有限责任公司报送了终止挂牌的申请材料,并取得股转公司出具的《关于同意苏州宇信特殊包装股份有限公司股票终止在全国中小企业股份转让系统挂牌的函》(股转系统函[2018]2002号)。

公司称,公司股票将于2018年6月8日停止转让。

103家新三板公司股票将被摘牌

全国股转公司近日公告称,截至2018年6月29日,除提交主动终止挂牌申请的公司外,共有103家挂牌公司未披露2017年年度报告。根据《全国中小企业股份转让系统业务规则(试行)》有关规定,全国股转公司将终止其股票挂牌。

对未披露年报的公司,股转公司实施分类处理:一是对涉嫌存在违规及其他待核实事项的公司,为避免该类公司利用摘牌规则规避监管,将在相关事项处理完毕后,再启动终止挂牌程序。二是对除上述情形外的挂牌公司,拟在履行完相关程序后终止其股票挂牌。

有券商人士介绍,大量企业延迟披露年报的一个原因是过去三年新三板快速发展,一些企业急于奔向资本市场,部分中介机构也没有完全按照监管者的要求操作。还有一种情况,企业觉得在新三板中没有存在的价值,在严格监管的态势下干脆选择退市。

4月30日是新三板年报披露的截止日,按照规定,逾期未披露年报将被强制停牌,两个月内仍未披报将面临强制摘牌。