小故事

I上周有一位好友来上海出差,正好邀请她来家里坐坐,还没聊几分钟,她就看了十几次的手机。我以为她是在等什么重要的消息,没想到她却说,她刚刚下车之前,在朋友圈里发了一张自拍,现在已经快有几十个赞了,可这里面却没有一个他。她还给我看了她和那个男孩的聊天记录。页数虽然不少,但是几乎都是她在主动,男孩的态度一直都是淡淡的,就连无数次的晚安,他也了了回复。看完了消息记录之后,我有些吃惊。因为在我心里,好友一直都是很女神范儿,家境工作都很好。从没见过她这么费心思的去跟谁找话题,从聊天记录里,我就能看得出那个男生并不喜欢她。因为不喜欢,所以总是很迟才回她的消息;因为不喜欢,所以对她的示好爱答不理;因为不喜欢,所以才会频繁的躲避提出来的敏感话题。好友害羞的问我说,你说,我是不是太粘人了啊?他会觉得我烦吗?一连串的提问,让我也不知道怎么安慰她。我拍了拍她的肩膀说,那你试一试,一周不联系他,你看他会不会找你,那么答案自然就在你的心里了。有人说等一个不爱你的人,就好像在机场等一艘船,无论是等多久都等不到自己想要的答案。其实很多答案你早已知晓,你知道你发朋友圈他不会点赞,你熬再晚的夜,他也不会对你说晚安。

一忌:盲从小道消息,捕风捉影

且不说靠爆炒内幕的那些往日枭雄们,正在里面排着队练操呢。即便真有消息,传到你这里是第几手了?靠预先知道的利好消息,估算股价顶部,拉升后靠利好消息出货,是主力的一贯伎俩。

二忌:错误的不承认,正确的不坚持

其实关键还在于自己没有标准。偶尔蒙对一次,就认为做对了,以后一直重复,即使是个陷阱。而原本按照正确的方法去做,偶尔失误了一次,就认为方法不行。用不完备的经验指导行动,是股民中常见的现象。

三忌:赌个大的才叫刺激

没有风险意识,一把就把赌注全押上去。如果寻求刺激,为啥不去赌场?股市虽然有时候还不如赌场守规矩,但毕竟炒股不是赌博。你图的,也不是挥霍完筹码的那一瞬间快感。

四忌:勇于接盘,却没胆量提前布局

博傻的基础,是你总相信股市里有比你更傻的人。所以,即使你当了接盘侠,也还会有傻子来接你的盘。可你经常发现,如今傻子也不够用啊!相反,当一个真正的机会摆在你面前,需要你提前布局,你却总是与其失之交臂。记住,多数人都看到的不是机会。

五忌:寻求安全,随大流

和大众站在一边最安全吗?大众是羊,羊聚集在一起,数量再多,也抵御不了狼群攻击。当一片欢腾,1万点不是梦时,你该考虑提前开溜。当所有人都在唾骂、绝望、自封交易账户,可能是你最好的入场时机。

六忌:懒

炒股是个技术活儿。巴菲特这样的天才,还要和另一个天才查理芒格每天读书钻研,你就不愿意花点心思看数据、做模型、提升技能吗?

股市不是赌场,炒股是门技术活,很多散户炒股就是赌,什么都不懂,但是也什么都学习,大家想想,如果什么都不懂就能赚大钱,那么股市里面就没有人会亏钱。

而对于散户来说,从指标学起,会是一个不错的选择

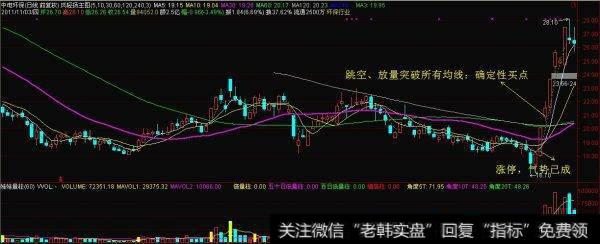

一、均线买点把握技巧

1、均线越靠近、也就是越粘合越好:这里的均线是指日线图中能出现的所有均线,个人习惯使用5、10、30、60、120、240线,均线越粘合,说明多周期的成本越相近,很快变盘,向上向下都有合力,一旦选择方向都是加速的开始,向上向下都是如此,所以也是买卖点的确认,向上狙击,向下卖出或止损,千万别犹豫。

2、二次突破更可靠,大胆狙击的机会:一次突破很可能只主力建仓期,随后会有震旦吸筹、挖坑等动作,二次站上所有均线是主升的开始,往往都很爆;

3、以涨停板的方式放量站上所有均线更佳:气势已成立,往往是爆点;

4、有板块消息配合,就是龙头的出现:赚快钱的机会,这种机会往往可遇不可求;

5、股价还在底部,站上所有均线:最近突破的大均线由下跌开始走平为好,安心买入持有,即使没有消息、不是龙头,也是震荡向上的开始;

6、底部一阳穿N线,N越大越好:以这种方式站上所有均线,是主力不愿意再墨迹的表现;

7、启动前有量坑:有量坑,启动前量芝麻点,今日放量突破,放量最好是倍量柱,这是对筹码稳定、跌无可跌的确认。

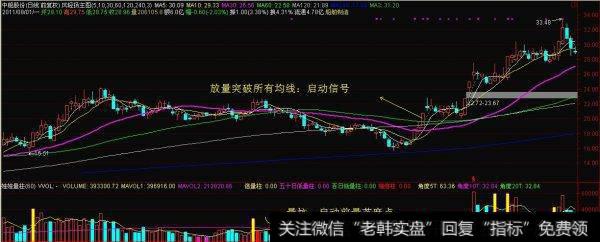

二、成交量战法——错量找买点

给大家普及一下错量方法

1.大量调整

2.迅速缩量

3.反包上去就是买点

接下来请大家看看再次用错量方法抓到的涨停股票。

今日案例分析:华东电脑

基本面看:华东电脑国内IT行业首家华体会赛事竞猜 ,主营业务是面向IT基础设施的系统集成和专业服务、IT产品增值销售、智能建筑与数据中心。公司大股东华东计算机所是中国电子科技集团下属全资子公司,是国内唯一的覆盖自主基础软件,嵌入式系统及网络通信关键芯片、军用计算机产品线的专业研究所。并且集团内部资源丰富优质资产有望不断注入。

技术上:图形右侧量能明显萎缩,价逐步走低,随着之后的突然放量,创造了明显的扣减空间。连续两涨停后放量调整又明显缩量,若不是涨停的限制,反包就是买点又极好的诠释了错量的方法,真是量能的组合拳。

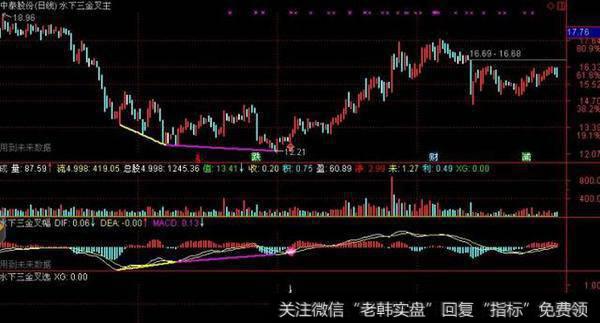

三、MACD水下金叉

什么是MACD低位水下金叉?

当MACD在0轴下方,且远离零轴,该金叉就称为低位水下金叉。表明此前股价正处于下跌趋势中,而此时的金叉,仅仅只能视为股价的一次短期反弹。至于股价是否能够形成真正的反转,还需要进一步的观察。

MACD低位金叉的买点条件是什么呢?

首先,当第一次低位水下金叉出现的时候不着急进场,可以先保持观望的态度;MACD在低位运行的时候与股价形成了底背离的走势;当股价上穿60日线的时候,上涨趋势确定,加仓的机会;0轴下方出现第二个金叉的时候为精准买入点如下图。

MACD低位水下金叉要点:

第一次水下金叉因为是在0轴下方形成的,所以不是特别可靠。

第二次水下金叉在0轴附近,MACD与股价形成底背离,可靠性增加,此时可以建立底仓。

股价上穿60日均线,上涨趋势即将形成,可以进行加仓。

个股要选出MACD在水下二次金叉的机会,必须考虑大盘在一波调整趋势的末端,这样才能提高成功概率。

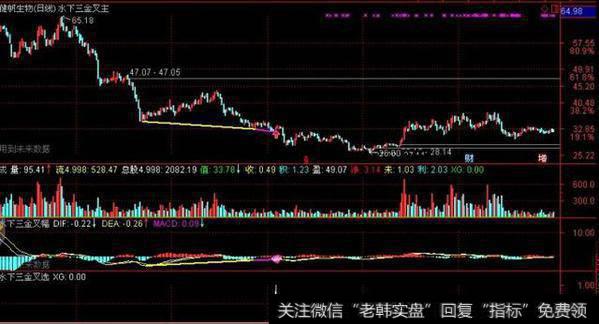

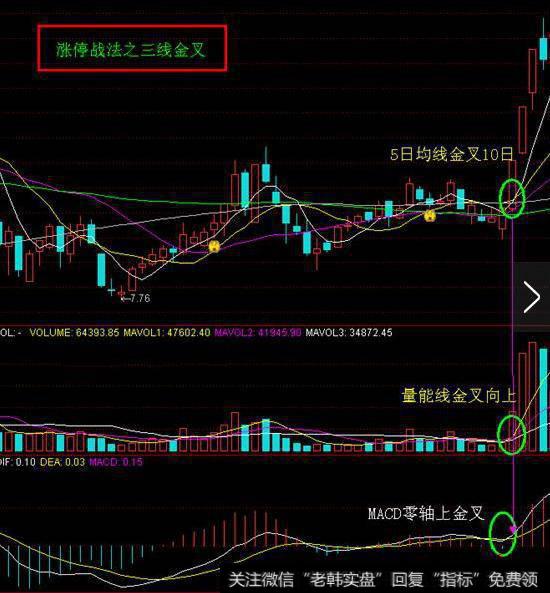

四、均线+均量线+MACD三线金叉

三金叉,简而言之就是均线、均量线与MACD的黄金交叉点同时出现,股价在长期下跌之后开始企稳筑底,而之后股价缓慢上升,这时候通常会出现5日与10日均线、5日与10日均量线以及MACD的黄金交叉点,这通常都是股价见底回升的重要信号。股价在长期下跌之后人气涣散,当跌不可跌时开始进入底部震荡,随着主力的逐渐建仓,股价终于开始回升。刚开始的股价上涨可能极其缓慢,但不管怎样最终都会造成股价底部的抬高与上攻行情的雄起。当成交量继续放大推动股价上行的时候,5日、10日均线、5日、10日均量线以及MACD自然而然地发生黄金交叉,这是强烈的底部信号。

三线金叉技术要点:

A、均线金叉之后必须同时向上发散,呈现多头排列(至少三条均线汇聚粘合,越粘合效果越好,汇聚粘合的均线必须在三个交易日内,同时向上发散,多头排列)。

B、5日均量线金叉10日均量线,成交量明显放大。

C、DIF线上穿DEA,在零轴附近金叉(在零轴附近即将和已经金叉或双底,零轴以上金叉最佳,在底部区域,DIF上穿零轴也可以。相对高位区域,MACD必须即将或同步金叉)。

三线金叉形态要求:

均线:只要要有三条均线粘合,越粘合效果越好。并且粘合的均线系统必须要在三个交易日内,同时向上发散,多头排列。

均量线:5日与10日均量系统即将发出金叉或已经金叉,呈现多头排列,成交量要明显增大。

MACD:在零轴附近即将金叉或者已经金叉,零轴以上最佳。