A股兴登堡凶兆模型

回顾A股历史也能发现,中国股市升则鸡犬升天,跌则泥沙俱下,没有出现过市场高位时有多只个股创一年新低的现象,从表面上看,兴登堡凶兆可能并不适用于中国市场。

但是如果深入分析这一模型背后的逻辑,还是可以得到许多启发的。兴登堡凶兆这一技术模型的核心在于,市场探出大顶之前,往往会出现剧烈的分化,这一分化往往可以视为市场调整的先行指标。既然与成熟市场相比,A股个股与行业/板块联动性相对偏低,但是题材炒作、资金推动的特点非常明显,大盘股、小盘股轮动,风格不断转换的脉络非常清楚。一轮行情的开始往往是小盘股、题材股率先启动,而后延伸到大盘股、蓝筹股,两大板块交替前行,一旦这一进程被打断,大盘股、小盘股走势出现分化或者各种题材股出现分化,可能意味着市场调整的开始。

根据资本资产定价模型,个股风险ri可以用如下等式来表示:

ri=αi+βirm+εi

把个股日收益率作为因变量,市场指数的日收益率作为自变量,用最小平方法求得的回归直线方程Y=a+bX,来确定X和Y的具体变动关系。个股相对于市场的联动程度主要是通过个股与市场的相关系数r来衡量的。

个股相关系数能够很好地说明个股相对于大盘指数的关联程度,但是相关系数有可能出现负值的情况,在计算整个市场所有个股平均相对于市场的关联程度的时候,可能不能很好地反映真实情况,正负会相抵消。所以用判定系数r²能够更好地测定直线回归模型拟合优度,可以防止对相关系数所表示的相关程度做出夸张的解释。

在这里一般用30个交易日作为计算尸的时r²段,每个交易日每只个股回顾前30个交易日收益率,以市场指数收益率作为因变量,个股收益率作为自变量,计算出一个r²。所以中国A股的兴登堡凶兆中关于描述市场分化指标这里用r²的平均值即决定系数来替代,对于兴登堡凶兆的第二条指标也就是用指数的50日均线来表述,第三条标准可以用短期均线来代替,第四条标准因为我们用;r²作为市场分化指标,也就没有必要考虑了。所以中国A股的兴登堡凶兆标准可以归纳为以下3条,至于各条标准的具体临界值将在下面的实验中进行测算。

标准1:所有个股30个交易日的个股收益率相对于市场指数收益率的r²的平均值r²作为衡量市场趋同的指标,数值越低,趋同越低,分化越高。

数据实证

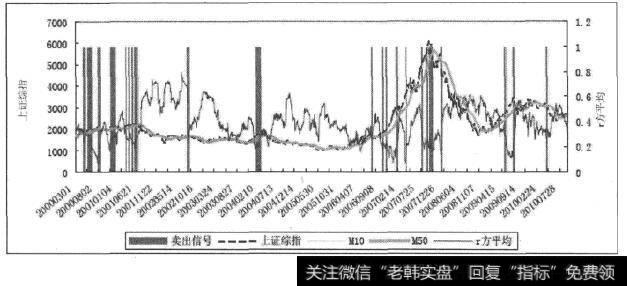

将上证综合指数作为市场指数,所以选择的个股也是所有上证指数的成分股。按上述方法计算出简单平均r²分化指数,将r²小于0.3作为先期预警信号,然后加上标准2和标准3,其中标准3用10日均线向下作为短期空头信号,标准2用50日均线向上作为长期多头信号。从图3-31中可以看到发出的卖出信号基本是正确的。

图3-31 兴登堡凶兆模型中卖出信号与上证综指r²平均分化指标

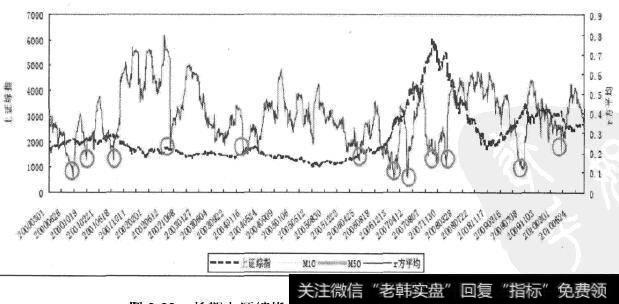

通过进一步对r²走势的图形进行观察,忽略其绝对的数值量化指标,可以明显地发现每次只要r²趋同指标探底回升,基本都有一个后期的指数见顶过程,一般这个探底回升都会领先于指数见顶,对投资者来说是有非常好的指导意义。从图3-32中可以看到每次趋同指标小于0.3的探底回升都有一个阶段的调整。而事实上相对短期的震荡,r²趋同指标的探底回升同样也可以作为短期市场见顶的一个信号。

图3-32 长期上证综指r²平均趋同指标探底回升统计