东南亚外汇危机的发生及过程

1)泰国

1997年7月2日,泰国政府将盯住一篮子 货币制度(multi-currencybasket sys lem)的汇率制度变为浮动汇率制度(floating exchange ratesystem),并向IMF请求紧急资金援助。原来盯住(peg) 1美元兑25铢汇率的泰铢(Baht),在变更汇率制度当天,贬值幅度达到20%。这就息业州外汇危机发生的开始。之后泰铢开始暴跌。

1997年7月2日,泰国政府将盯住-篮子货币制度(mu1 ti-currencybasket system) 的汇率制度变为浮动汇率制度(floating exchange ratesystem),并向IMF请求紧急资金援助。原来盯住(peg) 1美元兑25铢汇率的泰铢(Baht),在变更汇率制度当天,贬值幅度达到20%。这就是亚洲外汇危机发生的开始。之后泰铢开始暴跌,1998年1月 1美元兑56铢。1997年中 期泰国股市下跌75%,与此同时,泰国最大的金融公司Finance 0ne宣布破产。

经过与IMF的协商,泰国政府在1997年8月终止了42个不良金融公司的日常经营。1997年8月11日, 泰国政府与IMF协商确定由IMF提供172亿美元的资金援助,泰国政府同意实施经济稳定政策和结构改革措施。外汇危机发生前的泰国经济在1985年至1995年10年间持续了年均9%的高水平增长。尤其在1988年出现了经济增长率达到13.2%的过热势头。但是1996年经济增长率下跌至5.9%,出现增长放缓趋势的泰国经济又在第二年的1997年突然遭受了外汇危机,繁荣(boom)时代之后萧条(bust)时代来临。对延续长期景气的泰国经济突然遭受外汇危机的背景,我们再详细分析一下。

泰国外汇危机在发生背景和传播渠道等方面成为亚洲外汇危机的典型。泰国高经济增长率背后包含着很多结构性问题。首先,经常项目逆差不断积累。外汇危机发生前的10年里,泰国经常项目逆差增长速度较每年CDP增速5. 08%~8.10%的水平。经济增长不是由于生产率的增加,却是靠伴随人工费用上升的消费支出的推动来实现的,且泰铢长期持续高估水平,削弱了其出口竞争力。为弥补经常项目逆差,流入了大量的短期资本。

短期资本大量流入的背景包括80年代后期泰国政府积极推进的金融及资本自由化政策。尤其是随着围绕短期资本的资本自由化政策被优先推进,从海外大量流入了短期资本。与此同时,因为长期的经济不景气日本政府维持超低利率,使寻找新投资对象的日系资本趁机大量流入了利率水平高的泰因金融市场,随后外债部门亮起了红灯。

当时,泰国金融系统非常脆弱,并且适合资本市场开放和资本自由化的金融监管制度及有关规定并未完善。如上述那样,在资本自由化过程中,相对长期资本,短期资本率先进行了自由化进程,所以就形成了无法应对国内外冲击的脆弱的外债结构,金融机构的道德风险(moral hazard) 开始扩散。

金融机构对贷款审核等风险管理能力并不完善。尤其是金融机构借入短期资本之后,争相将其贷给房地产等长期资产,因此掀起了贷款热潮,并在资金筹措和使用方面发生了期限错配(maturitymismatch)问题。加上从海外进入的短期资金流到股票和房地产等市场之后,出现了资产泡沫(assetbubbles)现象。尤其是房地产市场的泡沫现象尤为严重。

泰国政府为控制过热的房地产投资,于1995年出台了金融紧缩政策。随着金融紧缩政策的实施,房地产价格迅速下降,导致建筑公司和房地产开发公司的破产数量也大大增加。相当多的贷款也因此变为不良资产,对向建筑公司和房地产开发公司增加贷款的银行等金融机构的经营业感到不安的投资者开始抛售金融股,其股价也随之开始暴跌,终于在1997年3月初泰国股市中有关金融的股票停止了交易。

房地产市场中引发金融市场下滑的忧虑增加之后,投资到泰国的资金,尤其是投机性“热钱”(hot money) 迅速流出。随着资本流出加速,当时被高估的泰铢的贬值压力逐渐加重。迫于泰铢贬值压力,泰国政府于1997年7月2 日宣布放弃盯住一篮子货币制度,实行浮动汇率制度。以此为契机,泰铢一时间暴跌,并引发了泰国的外汇危机。

泰国外汇危机迅速扩散到马来西亚、印尼、菲律宾等邻国。也就是说,泰国的外汇危机打大成为东南亚外汇危机。连续在东南亚发生的外汇危机在短短几个月时间内又扩散到中国台湾、中国香港、韩国等东亚国家或地区。泰国外汇危机经过东南亚扩散为整个亚洲的危机。在此期间,东亚国家的股价和房地产价格暴跌,汇率下跌等区域经济等不稳定性更加恶化。1997年10月27日,美国道琼斯指数下跌了554.26点(7.18%)。泰国外汇危机通过亚洲,金融能机为什么会复发给全球经济及金融中心的纽约股市带来了冲击。

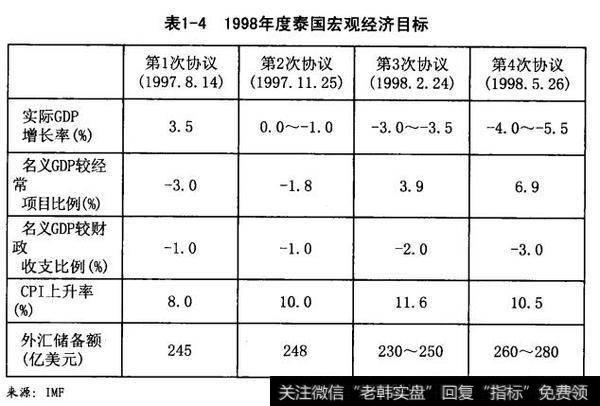

泰国的外汇危机之后,其政策措施是通过与IMP的协商形成的。因外汇危机失去经济主权的泰国政府只能接受IMF的政策性处方。泰国政府与IMF于1997年8月14日签订第一次协议之后,截止到1998年5月26 8为止共4次修改及签订协议。初期,主要实行了通过财政和货币紧缩的宏观经济稳定政策,共3次修改协议的原因是随着初期紧缩政策实行力度的加强,景气较预期更为停滯,泰国政府只能继续下调其经济增长目标。

若看修改后的政策日标,则发现实际GDP增长率由第1次协议的3.5%下调为998年5月签署的第4次协议的4%-5.5%。与此相反,名义GDP较经常项目比例由第1次协议的-3%上调为第4次协议的6.9%。还有名义CDP较财政收支比例也从-1%.上调为-3%。

泰国政府除宏观经济稳定政策之外,还加大实行了金融机构的结构调整政策,并得到了较IMP更专业的国际复兴开发银行(IBRD)和亚洲开发银行(ADB)的帮助。首先,政府新设负责不良金融机构处置问题的金融重建局(FRA: Financial Restructuring Authority) 和资产管理公司(AMC: AssetManagement Corporation)。 FRA负 责停止营业的金融公司的合并、资本金注入和存款及债务担保业务;AMC负责停止营业的金融公司的不良债券清算业务。截至1997年12月8日, 应IMF要求, 泰国政府关闭了58家停止营业的金融公司中的56家,并由FRA管理。

其次,在1998年1月23 日和2月6日,泰国政府两次对国内29家商业银行中的4家银行推行了国有化程序。泰国央行的金融机构开发基金(FIDF:Financial Institutions Development Fund) 采用以持有的可换贷款债券出资的方式,完成了对这些银行的国有化进程。另外,在1998年3月31日, 泰国央行发布了以不良债券分类标准及加强坏账准备等为主要内容的“金融机构不良债券管理加强措施”,将把不良债券分类标准从以前的4等级重新划分为5等级,并大幅加强了其管理监督,截至1998年5月18日, 泰因央行收购了7家不良金融公司。

1998年5月25H,泰国下院允许了政府在国内外发行总规模达到180亿美元的债券、上调海外借贷限额、加强政府的金融改革以及解除泰国内流动性不足等为主要内容的4个相关金融法案。

2)印尼

虽然外汇危机在泰国发生,但是在经济、社会和政治方面遭受最多打击的国家却是印尼。外汇危机发生前的1997年6月23日,印尼卢比(Rupiah)的汇率为1美元兑2432.3卢比,但是在外汇危机最严重的1998年1月,汇率已经下跌到1美元兑18000卢比的水平。外汇危机发生的第二年1998年,印尼经济增长率为-13. 5%,在东南亚国家中遭受的外汇危机水平最严重。

1998年初,因为极其严重的物价上涨和失业以及生活困难等原因,整个印尼国内发生了暴动,仅雅加达的死亡人数就达到了500人以上。最终长期执政的苏哈托(Suharto)时代被终结,哈比比(B.J.Habibie)就任了总统一职。

在泰国发生外汇危机之前,印尼经济一直 保持比较坚挺的状况,似乎与外汇危机相隔遥远。印尼与泰国不同的是其物价上升率低,且贸易顺差达9亿美元。还拥有200亿美元以上的外汇储备额,并且银行领域也被评定为比较健全。但是,问题是很多印尼企业持有过量的美元负债。外汇危机发生前的1996年,随着印尼卢比兑美元的升值,各企业都加入了借入短期美元负债的竞争行列。若印尼卢比继续升值,借入美元的企业就可以自动获取汇兑利益。

但是在1997年7月2日泰国外汇危机发生之后,这种情况被迅速扭转了。质疑印尼政府和企业外偾偿还能力的短期资本开始流出。在印尼卢比面临严重的贬值压力下,1997年7月印尼 政府宣布放弃固定汇率制度,实行管理浮动汇率制度(managed floating exchange rate sys tem),且印尼卢比的日汇率浮动幅度(trading band) 从8%扩大到12%,尽管有这些措施,但短期投机资本仍然持续维持对印尼卢比的抛售冲击,最后,印尼政府于1997年8月14日废除管理浮动汇率制度,并实行了自由浮动汇率制度(free-floating exchangerate system)。

但这一系列措施也没有发挥作用。到1997年10月 为止,印尼卢比暴跌30%以上。外汇市场不稳定性的加剧,使印尼政府于1997年10月8H开始向IMF申请金融救援,并于10月30日接受了430亿美元规模的资金援助。印尼也像泰国一样,与IMF协商之后,推行经济稳定政策和结构改革政策。

印尼的外汇危机较其他因家更严重的原因之一是, 印尼在实行与IMF协商的经济稳定化及结构改革政策过程中未尽力履行义务,并与IMF存在着对立和矛盾。与IMF的政策分歧,对印尼政府政策的一贯性和透明性等对外信誉造成极大的损伤,并且还导致IMF一度中断了对其的资金援助。

印尼政府在与IMF协商两天后的1997年11月1日,采取了废除16个不良金融机构等果断措施。但是没过多久,又重新恢复了已经取消或废除的一些大型项目及与总统亲戚有关的不良金融机构。1998年1月6日, 在无视与IF的协议的情况下,印尼乐观的擅自修改了增长率、汇率等编制预算前提的经济展望指标,并发表了保持财政收支均衡的1998会计年度(1998.4.1~1999. 3.31)预算方案。但是这些措施,立即引起了IMF及美国等的反对,从而也加重了印尼外汇市场的混乱性。最终,印尼政府再度与IMF进行协商之后,于1998年1月15日重新修改了与IMP的协议。

1998年1月27日,印尼政府宣布了以暂时停止民间企业的外债偿还、政府对国内银行的存款和债务进行支付担保、进行金融产业结构调整为主要内容的金融及外汇市场稳定措施。但是2月份印尼政府又单方面宜布了货币发行局制度(Currency Board System) 的引进方针。虽然这是印尼政府在汇率暴跌到1美元兑18000卢水平下出台的权宜之计,但是货币发行局制度意味重返固定汇率制度,因此国际社会对其能否成功提出了严重的质疑。

IMF和美国等主要发达国家强调,在外汇储备不足的情况下,印尼货币发行局制度不可能成功,因此也极力反对该措施。IMF告 诚将可能停止资金援助,并决定原定截至3月15日的30亿美元资佥援助推迟到4月后。最终印尼政府放弃引进货币发行局制度,与IMF进行了第3次协商,并于4月10日双方,在对银行结构调整、财政政策,货币政策及结构改革等方面达成了协议。

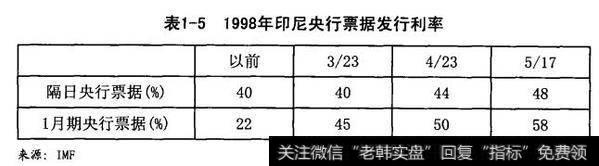

1998年4月4日,印尼政府关闭了7家不良银行,并决定由银行重建局(IBRA: Indonesian Banking Restructuring Agency) 管理其他7家不良银行。4月7日,为保护已停业7家银行的储户,政府发行了3万亿卢比的国债,并决定该国债由央行全部承兑。1998年3月10日, 印尼央行公布了212家印尼国内商业银行的外债偿还计划。并且为了稳定3月23日后的物价及卢比价值,央行分3次大幅提高了央行票据(Bank Indonesia Certificates) 的发行利率。1998年5月4日,根据与TMF的协议,印尼政府大幅上调了油类价格,汽油和煤油价格分别上调71%和25%。但是在此基础上,反对上调油类价格的骚乱扩散到了整个印尼,印尼政局随之陷入了极度混乱的情况,经济也处于瘫痪状态。5月21日,苏哈托总统被迫辞职,由哈比比副总统就任新-届总统,印尼混乱的政治、经济开始迎来了稳定局面。5月29日,IBRA向 印尼第财团一Salim集团和苏哈托一家为大股东的印尼最大规模的商业银行——BCA (Bank Central Asia; 总资产54万亿卢比,约49亿美元)提供8万亿卢比(约7. 5亿美元)的资金援助,并收购了其经营权。

1998年6月4日,印尼政府和国外债权银行团通过了对印尼民间800亿美元外偾的债务重调协议。贷款条件重新调整为在由政府担保支付的条件下,3年本金偿还期限延期为在8年内分期偿还。为此新成立了由央行管理的印尼外债重组机构(INDRA:Indonesian Debt Restrueturing Agency),并规定由该机构接受民间企业偿还的与外债相当数额的卢比之后,将其兑换成等价外汇向债权金融机构偿还。

将1999年3月末前到期的印尼商业银行约92亿美元外债,转换为由印尼央行担保的1~4年期的新贷款,利率则在伦敦同业拆借利率(LIBOR)的基础上调整,按到期期限分别加算2.75%,3%,3.25%及3.5%来重新调整债务。此外,国外债权金融机构在得到印尼央行担保的前提下,决定在未来1年内向印尼银行提供与1998年1月末规模相当的贸易融资。

另一方面,为重新得到因1998年5月中旬发生的暴乱、总统辞职等社会、政治混乱而中断的IMF的资金援助,印尼政府修改了1998年4月10日签署的协议。根据1998年6月24日与IMP签署的新协议,印尼将把1998年度实际GDP增长率从此前的-4.0%下调为-10%以下,名义GDP较财政收支逆差比率从此前的3.2%上调为-8.5%,CPI上升率也从此前的17%大幅上调为80%左右。

为应付卢比弱势和物价暴涨,印尼政府决定将把1998年第三季度的储备货币和对外资产净值(NDA: Net Domestic Assets) 冻结在月前水平,并对不良银行采取合并、增资或关闭措施,将这些银行的不良债券移交给设立在银行重建局(IBRA)内的资产管理机构(Asset Management Unit)。央行重拾银行监督权,使整个银行遵守的风险加权资产占最低资本金的比率(BIS比率)由1998年末的4%上升到199和2000年末的8%和10%。

印尼政府和IMF再协商之后的1998年6月26日,亚洲开发银行(ADB)决定向其提供15亿美元的资金援助,世界银行(IBRD)也着手研究被保留的、原定提供45亿美元资金援助中的10亿美元援助计划。

3)马来西亚

外汇危机发生前,马来西亚也K期保持着高经济增长率。1988- -1996年期间年均经济增长率保持在8. 9%,物价上涨率也维持了年均3%~ 4%的低水准。马来西亚也依靠长时间的高增长,被评为创造经济发展奇迹的亚洲国家之一,并实行到2020年发展为发达国家的庞大计划。

但是,1997年7月2日 在马来西业的邻国——泰国发生的外汇危机迅速扩散到马来西亚,并加剧了马来西亚金融市场的不稳定性。外汇危机通过传导效应(contagion effect) 如疾病- -样迅速扩 散到邻邦。马来西亚林吉特(Ringgit)的汇率从外汇危机发生前1997年4月的1美元兑2.42林吉特,暴跌到外汇危机最严重时期1998年1月的1美元兑4.88林吉特,其跌幅达到100%以上。

吉隆坡证券交易所(Kuala Lumpur Stock Exchange) 的综合指数(composite index) 从1997年6月的1077. 3点下跌到1997年9月1日的262.7点。随眷外汇危机的影响扩散到经济实体,经济急剧萎缩、失业者人数大增,且景气衰退加速。主要产业中,遭受打击最严重的建设行业萎缩了23.5%,制造业和农业分别萎缩了9%和5.9%。1998年整个国家经济退步到-6.2%,这是自1985年经济衰退以来,马来西亚面临段严重的萧条局面。

马米西亚采取了与遭受外汇危机的邻国完全不同的非正统外汇危机应付方式。泰国、印尼等国家发生外汇流动性问题,立即向IMF申请资金援助,采用所谓正统(orthodoxy)的方法应付外汇危机。但是相反的是,马来西亚与IMF及国际金融界形成敌对关系,并采用独有的方法与外汇危机相抗衡。当时,马米西亚马哈蒂尔(Mahathir Mohamed) 首相实行了作为遭受外汇危机的国家很难采取的外汇管制(foreign exchange control) 措施。马哈蒂尔总理指山东南亚外汇危机的原因有无赖投机者(rogue speculators)等, 并指定对冲基金量子基金 (Quantum Fund)的主席乔治.所罗斯(George Soros)为代表人物。对此。乔治.所罗斯反驳说“马哈蒂尔总理才是马来西亚的威胁”(0r.Mahathir is a menace to his own country)。

对包括对冲基金在内的投机资本的作用,存在两种对立的观点。其一是投机资本可以在世界范围内有效分配财源,并增进人类福利:另一个则是加剧世界金融市场的不稳定性,并危害世界经济发展。乔治.所罗斯主张前者,马哈蒂尔则支持后者。对冲基金等投机资本在外汇危机相关方面已成为热点问題,对此则在后面做详细介绍。

马来西亚政府一方 面指责短期投机资本,另一方面积极实行无需IMF资金援助、独自克服外汇危机的政策。为稳定股市,1997年8 月28日马米西亚宣布禁止卖空(short selling) 蓝筹股; 9月4日则发表延期几十亿美元规模的大型建设计划。为稳定马林吉特币值,政府在198年修改了加强经济稳定的经济运用计划,并于1998年3月24日做了进一步修改。通过198年度实际GDP增长率从当初的7%下调为2%~3%,经常项日逆差占名义GDP的比率从当初的4%以内下调到1%以内,相对于成长性,政府更重视稳定基调。

作为修改经济运用计划的后续措施,1998年3月31日,马来西亚政府发表了金融公司重组的详细计划,并实行了共20例金融公司合并案例,其中包括银行作为母公司吸收合并金融子公同的案例14例,金融公司之间的合井案例6例。为提高金融公司的财务健全性,银行资本充足率从原来的8%以上提高到199年的10%,最低资本金也从500万林吉特大幅上调到000年的6亿林吉特。

1998年2月6日,为提高银行信贷,马来西亚央行把备付金率从13.5%下调到10%,央行市场介入利率从10%上调到11%。在第一季度实际GDP增长率人幅下跌到1.8%、银行逃避贷款现象逐步扩散的前提下,马来西亚央行在6月26日决定再次把备付金率从10%下调到8%。6月18日,马来西亚政府发表了为建设低收入层居民需要的住宅、教育及公共设施,投入70亿林古特的教市措施; 7月1日又发表了为建设铁路、道路、港湾等,投入50亿林吉特的救市措施。如上述,马来西业在没有与IMF协商或获得帮助的情况下,就实行了与遭受外汇危机的其他国家相似的宏观经济稳定政策和结构调整政策,但是外汇危机发生一年多时间内其外汇市场仍不稳定,因此,马来西亚政府放弃了直保持的自由浮动汇率制度(free floating exchange rete system), 重新实行了汇率固定在1美元兑3.8林吉特的固定汇率制度(fixed exchange ratesystem) 。

此外,马里西亚政府还引进了在国际上引起很多争论的资本控制(capital control)措施。 1998年9月1日, 马米西亚政府发布了资本控制政策。其主要内容包括,居民在国内金融机构开设的境外账户(externalaccount) 间资金转移的需经过管理部门事先许可,持有1年以内的证券出售所得款项禁止兑换成外汇,1998年 10月开始禁止境外马来西亚林吉特向国内转移等。资本控制政策的目的是防止对冲基金等外部投机势力对马来西亚林吉特的投机,并最小化短期众多资本流入到国内可能引起的负面影响。

但是,马来西亚政府在2001年5月发表了取消资本收益汇款时收取的10%撤回税(exit tax) 等放松限制的总体计划(master plan). 2003年4月又删除或缩减了一些外汇管制规定, 以放松资本控制。

马来西亚之所以不接受IMF的援助,独自可以应付外汇危机的理由是与其他国家相比其对外依赖程度较低,原油、椰子、橡胶等天然资源丰富,所以采用非正统方法可能也可以克服短期内外汇不足的情况。

4)菲律宾

与其他业洲经济高速发展的国家不同,在过去几十年内,非律宾经济增长率一直停留在较低水平,外汇危机发生前几年经济增长率开始恢复到5~6%左右。菲律宾实行了保持经济增长的结构性调整政策,商品和服务市场中也采取了减少控制的措施。另外,通过治贫,其贫困率从1991年的40%下降到1997的32%。菲律宾经济从各个方面开始迈开了发展步伐。

但是,泰国外汇危机也不可避免的影响到了菲律宾经济,1997年菲律宾也同其他亚洲国家-样因本国货币菲律宾比索(peso)的价值高估,导致出口竞争力减弱,并发生大规模的贸易逆差。随着泰铢的大幅贬值,债权者突然开始从菲律宾提取资金。

菲律宾政府为防止菲律宾比索贬值,消耗了20亿美元的外汇储备额。但政府介入也未能缓解菲律宾比索持续增大的贬值压力,所以菲律宾政府首先采取了上调利率的措施,1997年7月3日, 菲律宾央行把隔夜拆借利率(overnight lending rate) 从15%上调到24%。在大幅上调利率的措施也未能稳定汇率之后,菲律宾央行于7月11日把菲律宾比索汇率的日浮动幅度从8%扩大到12%。

随着菲律宾比索贬值压力的加大,菲律宾政府与IMFP协商把1997年7月23日到期的IMP扩展贷款(EFF: Extended Fund Facility) 的期限延长全1997年末,并从原来的6. 5亿美元增加到11亿美元。根据上述IMF的资金援助增加协议,菲律宾议会为满足IMF的要求,于12月8日通过了新的赋税改革法。该法上调了6口人标准的家庭所得税免税标准,通过对居民外汇存款收取7.5%的赋税以及加强对灰色收入的课税,税收收入增加了约60亿比索11.7亿美元)。

1998年4月1日,菲律宾政府为防备亚洲外汇危机的恶化,与IMF协商并签署了13.7亿美元规模的预防备用协议(PrecautionaryStand-byArrangement)。根据本协议,未来2年内,菲律宾政府在必要时可以随时提取该笔资金。

同其他国家一样,外汇危机也对菲律宾经济造成了巨大影响。首先从汇率变化上看,外汇危机发生前1美元兑26.4菲律宾比索的汇率,在发生泰国外汇危机的1997年7月为1美元兑27.7菲律宾比索、外乳危机最严重的1998年1月则暴跌到1美元兑42.7菲律宾比索。1998年9月汇率 继续下跌到1美元兑43,8菲律宾比索水平之后,199年中期才稳定在1美元兑37~38菲律宾比索水平。经常项目逆差在1997年达到35亿美元,但是1998年受汇率下跌的影响,实现了13.5亿美元的顺差。

菲律宾经济增长率从1996的5.2%略微下降到1997年的5.1%,该增长率与其他遭受外汇危机的国家相比状态相当良好。但是大幅上调利率,导致金融市场持续萎缩,也伴随着实体经济的减弱。菲律宾经济增长率从1997年第三季度的4.9%下降到1998年第季度的2.0%、1998年第四季度的-1.9%,1998年后增长率更是大幅下降。

5)未追绶外汇危机的亚洲国家

比较亚洲国家中遭受和未遭受外汇危机的国家之间的区别,对了解亚洲外汇危机非常有益。当时遭受外汇危机的国家有泰国、印尼、菲律宾、马来西亚和韩国。其中,马来西亚的经济在克服外汇危机过程中经历了严峻考验,但是未接受IWF的金融援助。

虽然中国、日本、中国台湾、新加坡以及中国香港等亚洲国家或地区陷入了较大的经济困境,但其并未发展成为外汇危机。其中,在1997年10月和1998年8月,中国香港两次遭受了对冲基金等投机资本的大规模攻击,但是其攻势均被成功防御,并最终摆脱了外汇危机。