英大证券首席李大霄周五(11月24日)表示,市场将很快就能稳定,此次调整是牛回头而非牛市的结束。

上证指数K线走势图

其理由有三:

其次,年内上证50和沪深300涨势良好,在全球股市中排在前列,此次大盘调整是对其增速过快的一种调整;

第三,我国前三季度GDP增速良好,昨日A股一阴吞三阳,散户在落荒而逃时外资却在抄底散户扔掉的筹码。

【延伸阅读】

时至年末,又到了一年一度的券商A股策略发布高峰期。

关于2018年A股市场的走势,各大券商是怎么看的呢,是涨还是会跌?

2018年蓝筹白马股行情能否持续,成长股何时完成去泡沫?

还有,今年这种龙头股的结构性牛市,到2018年能否再创估值新高?在白酒、家电等板块都涨过以后,2018年A股的配置要看哪些行业板块的机会?

小伙伴们一定有很多疑问,接下来基金君来展示一下8家券商的2018年A股投资策略,希望对小伙伴们有帮助。

先来看个核心观点:

1、中信证券认为,2018年A股将是“慢牛”行情,龙头领涨A股的“复兴牛”会贯穿2018年全年。配置上建议,先选龙头,再选跑道。关注国企改革、“一带一路”、新零售、5G等主线。

2、申万宏源证券认为,2018年A股总体稳中向好,成长龙头终归来,“制造”和“创新”将是主线。推荐5G、光伏、高铁、军工和AI的投资机会,还有电子和新能源汽车。

3、招商证券预计,上证指数全年较年初有 10~15%的上行空间。投资主线聚焦创新驱动、中高端消费、绿色低碳和金融。年度标的推荐稀缺科技50.

4、方正证券任泽平表示,战略看多A股结构性牛市:从风险偏好和无风险利率转向企业盈利驱动,价值投资回归,消费、金融、周期、先进制造、真成长。

5、华创证券认为,指数优于个股、市值优于板块的风格仍将维持,看好“消费福民,制造兴国”。

6、东北证券首席策略分析师预测,上证指数有望在2018年上探4000点,配置结构从上游向中下游行业延伸,由新兴领域向制造强国的产业化方向聚焦。

7、中原证券认为,A 股延续震荡走势的格局是大概率事件,配置上建议以稳健大体量的银行保险为底仓,关注消费升级、制造业升级等。

8、兴业证券给出的大类资产配置建议是:布局龙头,远离泡沫。实业盈利复兴的持续性和盈利能力的恢复力度被市场所低估。

下面是8大券商的详细观点和配置策略,以飨读者。

中信证券——复兴牛:龙头继续领涨A股

中信证券对2018年A股的节奏判断,认为大概率是“慢牛”行情。2018年A股的上行行情和其中稀缺的价值龙头领涨的过程会以循序渐进(“慢牛”)的方式推进。

理由有三个:首先,A股长期以来较低的波动压慢了市场节奏,而业绩这个慢变量对市场的影响更明显;

其次,可控的金融监管和平缓的政策预期使得市场难以大开大合;

最后,机构增配的大趋势下,特别是其对价值龙头的增配,实际上是一个业绩与估值不断验证和匹配的过程。

中信证券认为,2018年是复兴牛,龙头将领涨A股。

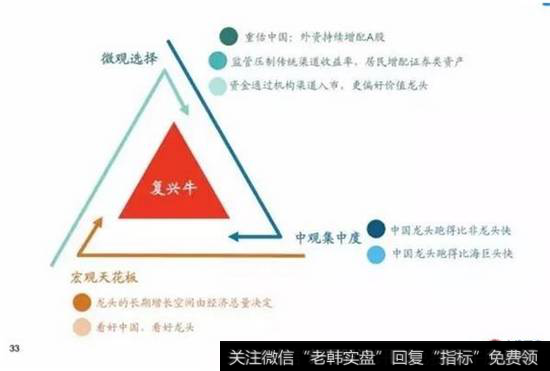

微观上,龙头的行情是一个盈利增长预期与估值不断匹配的过程(短期节奏,机构配置);中观上,这是越来越多的行业主逻辑从渗透率到市占率转移的过程(中期趋势);而宏观上,龙头企业作为整体,其天花板由所处经济的总量决定(长期空间)。也就是说,随着中国经济总量稳步、健康且较快的持续抬升,并最实现终超越,龙头领涨A股的“复兴牛”会贯穿2018年全年。

复兴牛结构示意图

在具体的配置上,中信证券建议,先选龙头,再选跑道。

首选龙头是贯穿2018年A股配置和选股第一个维度的建议。而在具体的风格判断和行业选择时,建议淡化风格和行业,结合长期空间和短期催化,优选跑道,以产业链和主题的角度切入,把握结构机会。

在具体的跑道选择方面,中信证券表示,主要考虑以下几个方面的因素:1)跑道有足够高的天花板,或者说足够广的A股覆盖面,跨行业;2)有催化因素,包括政策、商业模式、业绩爆发等;3)尚未被市场充分预期,可以带来持续的市场关注度。具体而言,经过筛选,建议关注国企改革、“一带一路”、新零售、5G等主线。行业配置上看好科技、消费、服务、制造、金融。

申万宏源证券——成长也有龙头

申万宏源证券对2018年A股市场的总体判断是,总体稳中向好,成长龙头终归来,“制造”和“创新”将是2018年的主线。从“制造+中国领先”的角度推荐5G、光伏、高铁、军工和AI的投资机会。并继续从“创新 + 景气”的角度推荐电子和新能源汽车。

申万宏源对A股发出六大预言:

预言一:宏观经济预期的潜在波动率上升,2018年资本市场或告别低波动时代。

预言二:2018年业绩钱依然是正贡献,但幅度低于2017年。

2017年是“挣业绩钱”的大年,对2018年的业绩分析,申万宏源重点强调两大结论:(1) 2018年华体会赛事竞猜 盈利能力(ROE)将有望维持高位。(2) 2018年盈利的低基数效应消失,A股非金融石油石化的同比增速下滑将是大概率事件。

预言三:2018年支撑A股估值的因素将由业绩高增长,部分转变为无风险利率下行和改革预期提升风险偏好。

基于申万宏源策略的分析框架,影响估值的因素主要有三个:基本面趋势,无风险利率和风险偏好。综合业绩和估值两部分分析,认为稳中向好是2018年A股市场的主旋律。

预言四:中小创相对业绩趋势可能重新占优,成长终归来!

申万宏源认为,龙头不能简单与价值板块划等号,成长也有龙头!岁末年初价值股可能仍在动量中,而2018二三季度将是成长逐步归来的时间窗口!

预言五:从“去产能,去杠杆”做减法,到“建设制造强国”做加法,制造业不仅是政策催化的重点,也是基本面边际改善的方向。

预言六:围绕“制造 + 中国领先”和“创新 + 景气”主线布局2018年;业绩改善的金融板块仍值得底仓配置;2018是政策性主题大年。

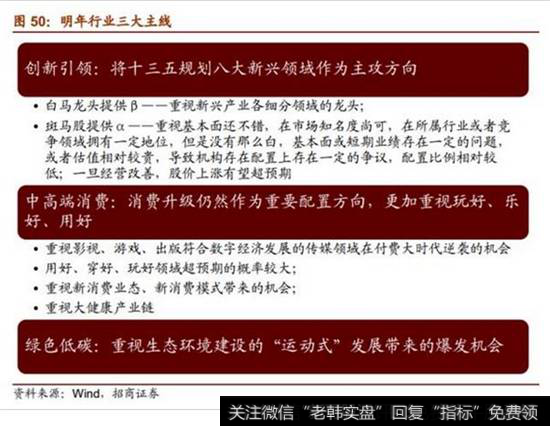

招商证券——上证指数有 10~15%上行空间

招商证券表示,根据对经济变量、企业盈利、资金面、政策环境等多重因素的考量,对A 股 2018 年表现持乐观态度,预计上证指数全年较年初有 10~15%的上行空间。投资主线聚焦创新驱动、中高端消费、绿色低碳和金融。年度标的推荐稀缺科技 50.

关于宏观经济,招商证券的看法是,预计明年将会呈现货币政策稳健、投资增速下行通胀可控、利率缓慢下行,经济增速企稳,经济增长结构出现调整。经济动能的新增长点不断加强,即中高端消费、创新驱动和绿色低碳。

关于企业盈利,招商证券认为,2018 年驱动今年业绩回升的投资和供给侧改革因素弱化,由于基数较高,企业盈利增速回落的概率较大。预计全部 A 股华体会赛事竞猜 盈利增速回落至 12%。但是也有盈利改善的因素,比如金融板块的资金入市,券商业绩超预期可能,消费服务方面实际可支配收入回升,中高端消费有望继续超预期,信息科技方面,消费电子、传媒娱乐、新技术落地,存在业绩超预期大。

关于股市资金面,招商证券表示,四大资金有望持续入市,包括银行资金、居民资金、保险保障类资金、海外资金。

关于2018年的投资主线,招商的研判是,1、政策定调:根据 19 年大报告精神,明年中高端、科技创新和绿色低碳产业将会成为行业主线。2、前期表现:过去两年弱势的板块(TMT、非白酒家电类消费、中游制造)出现强势板块的概率相对较高。3、机构行为:公募、陆股通等机构低配的行业存在配置回升的机会。4、估值业绩匹配:尽可能选择估值业绩匹配度较好的板块。

总体上而言,明年的配置思路就是——金融打底仓,行业三主线(创新引领(八大细分领域)、中高端消费、绿色低碳).

另外,建设创新型国家加快,科技板块是 2018 年的主战场之一,上半年聚焦各领域稀缺科技龙头(重估);从种种证据来看,本轮中小创底部将会出现在 2018 年三季度前后,届时会看到新的中小创龙头崛起。

方正证券——战略看多A股结构性牛市

方正证券首席经济学家任泽平对2018年宏观经济进行了展望,提出“新时代、新周期”,表示2016-2018年经济L型,需求韧性强,2017年3季度-2018年上半年步入MINI去库存周期,进入消费主导的经济发展阶段。

任泽平认为,2018年下半年-2019年再度补库存周期和新一轮产能周期叠加,经济可能突破L型的一横向上。进入新时代,社会主要矛盾转化,从高速增长阶段转向高质量发展阶段:供给侧改革、美好生活、消费升级、先进制造、科技创新、环保、房地产长效机制、扶贫、对外开放、新政治周期带来政令畅通等。

任泽平表示,战略看多A股结构性牛市:从风险偏好和无风险利率转向企业盈利驱动,价值投资回归,消费、金融、周期、先进制造、真成长。债市以配置价值为主。

研究所策略首席分析师郭艳红对2018年A股市场作出展望,他表示,新时代酝酿了新机会,看多A股市场。

郭艳红说,当前A股市场与全球市场一道进入业绩主导的时代,其中消费升级与科技创新带来的业绩改善将具有持续性。

在需求端,中国经济将步入消费经济新时代。借鉴日韩发展经济,经济增长下台阶总是伴随着消费贡献的提升,消费升级将为中国缔造类似亚马逊、丰田、大众、雀巢、沃尔玛、可口可乐、辉瑞等超级公司。

在供给端,科技创新将提升企业盈利能力,科技创新加速制造业升级,重点关注光学光电包括半导体芯片、集成、液晶面板及材料等、5G、北斗系统、新能源汽车,另外一些领域如医药、航天航空器、武器装备等仍属于中长期目标。

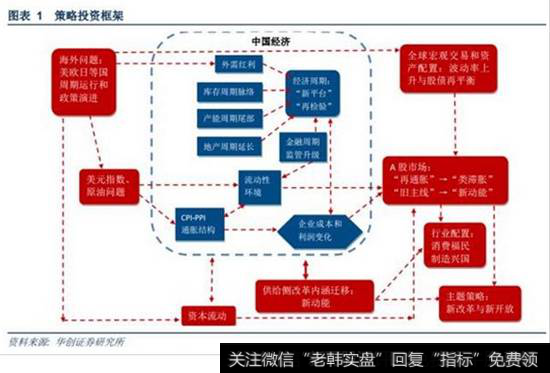

华创证券——指数优于个股、市值优于板块

华创证券在2018年投资策略报告中指出,指数优于个股、市值优于板块的风格仍将维持,行业配置看好消费和先进制造业。

关于国内资本市场,华创证券认为,“再通胀”遭遇“类滞胀”,“旧主线”让位“新动能”。国内产能与杠杆治理的重心将由存量加减转向边际动能转换,产能周期向平台化演进,杠杆空间被继续压缩。金融周期与地产周期的走向,都预示实体经济压力将于明年显现。非核心通胀的回升叠加金融去杠杆推进,将造成再通胀预期向类滞胀预期转化,从而在上半年对金融市场运行构成压力。机构绝对收益化以及紧缩效应趋强的背景下,指数优于个股、市值优于板块的风格仍将维持,但盈利持续扩张主线将被通胀结构演变和新旧动能转换所取代。

中国金融策略投资框架结构

2018年的行业配置,华创证券认为,要围绕“消费福民,制造兴国”展开,看好两条主线,一是受益于原材料价格下行、非核心CPI上行的石化、农产品和必须消费品,行业有望保持稳健盈利;二是随着供给侧改革新旧动能的切换,代表国家未来新经济增长点的产业方向将会迎来持续的政策利好、稳定的业绩释放,走出独立于经济周期的行情,华创看好高端装备和先进制造,具体包括新能源汽车产业链、轨交、半导体、5G、OLED、环保设备等领域。

主题投资方向,华创表示,坚守改革开放40周年是最重要的贯穿全年主线。对内“新一轮改革”,对外“新一轮开放”,以寻求经济发展的“新动能”,围绕两个核心变量进行:1)全要素生产率的提升,这其中又包含两个方面:a。技术进步带来的制造业升级,关注战略性新兴产业;b。制度变迁带来的红利,这其中新一轮国企改革由“管资产”到“管资本”的变迁,关注国企ROE回升主线以及 “新一轮开放”之中海南特色产业龙头;2)人口结构的优化,户籍人口城镇化率和城市群的进一步提升和扩大,带来的大众消费崛起主题或将成为明年最重要配置方向。

东北证券——2018年有望上探4000点

东北证券首席策略分析师陈殷预测,市场具备震荡上行支撑,上证综指有望在2018年上探4000点,配置结构从上游向中下游行业延伸,由新兴领域向制造强国的产业化方向聚焦。

东北证券策略团队判断,A股市场呈现大风格持续、小风格轮动格局。“经济上+流动性下”的组合大概率还会延续,这意味着2012年开启的成长股牛市行情难以再现。A股聚焦传统行业、聚焦盈利、聚焦龙头的风格特征在2018年还将持续。

具体来说,市场的长线风格仍然稳定在传统板块领域,消费、金融、工业三类板块有相对更好的估值基础,成长板块主要表现为资金和情绪变换下的短期轮动机会。

中原证券——A股延续震荡走势

中原证券在近期发布的2018年A股市场投资策略中表示,明年经济平稳下行,通胀压力不大,A 股业绩相对今年可能出现下滑,货币政策稳中偏紧,估值方面受无风险利率保持高位、并逐渐回落的态势影响,亦不会有大涨的行情。总体上 A 股延续震荡走势的格局是大概率事件。

配置上建议以稳健大体量的银行保险为底仓,注重对产业趋势的把握和映射至 A 股市场的结构性机会,消费升级建议关注中高端消费、医药保健、网络消费等领域,制造业升级关注 5G、物联网、人工智能、新能源汽车产业链等,“补短板”民生领域关注生态环保、在线教育、基建等领域的投资机会。尽量选择业绩有持续性高成长,和估值的匹配度好的行业。经济转型期,传统产业多数已走过生命周期的成长阶段,步入成熟甚至衰退期,产业集中度逐步提高,如房地产、资源品等行业,建议关注龙头股的长期投资价值。

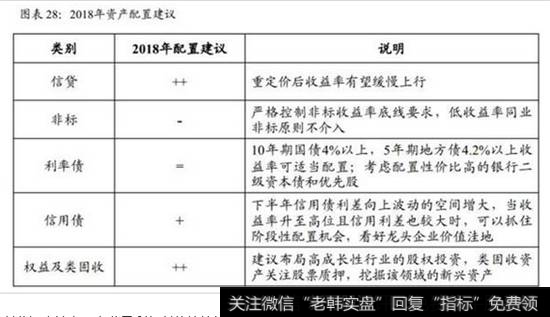

兴业证券——新底部3.0:实业复兴

兴业证券发布的2018年策略年度展望,给出的大类资产配置建议是:布局龙头,远离泡沫。

2018年资产配置建议

兴业证券认为,实业盈利复兴的持续性和盈利能力的恢复力度被市场所低估。

他们认为利率市场走平,长端国债利率维持4.0-4.2%区间,期限利差将维持在过去十年中的极低水平。行业龙头企业由于竞争环境的改善,将具备更突出的盈利优势;看多行业龙头企业在国内债券、 海外债券的投资机会,此类企业在股票市场的估值也将继续提升。

兴业证券提出新底部3.0:去产能+去杠杆=实业复兴。

2017年的核心变量是“新底部”:经济底部、利率底部和股票市场底部。2018年的核心变量是建立在新底部框架下的实业复兴。去产能带来产能收缩。去杠杆带来金融反哺。2018年企业盈利将持续回升并加强。(来源:中国基金报)