谋判技术图形跟随主力

2013年以来,沪深股市的走势越来越明显地趋向于技术化,因此,技术分析在股市中的作用也越来越大。无论是市场主力也好,散户投资者也好,都不得不服从于市场本身的规律,任何企图扭转大市的努力都是徒劳的。因此,对于一个完整漂亮的图形不应有所怀疑,尤其是对于那些需要很长时间形成的图形,更应该相信它。主力机构只能短时间内影响股价,无法长期控制股价去形成一个大的形态。

在所有这些股价走势的规律中,最直观的就是股价走势形态了,俗称图形。这一节所讲的技术图形主要是指寻找稳赚图形,实际上就是发现那些良好的走势形态,借助这些形态来挖掘市场走向的本质,从而捕捉到最能带来丰厚利润的个股。

1.圆底

(1)什么是圆底。

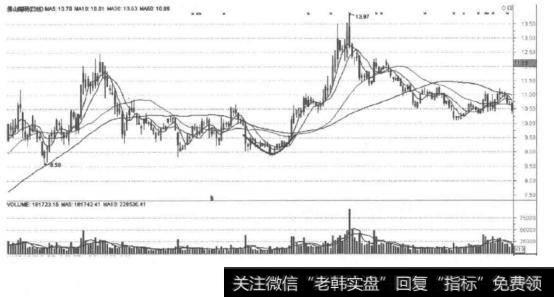

圆底(RoundingBottom)又称为碟形(saucers)或碗形(bowls),是一种逆转形态,但并不常见。圆底(见图11-1)就是指股价在经历长期下跌之后,跌势逐渐缓和,并最终停止下跌,在底部横一段时间之后,又再次缓慢回升,终于向上发展的过程。我们说圆底是一个过程而不仅仅是一张图,由股价所描绘的图形仅仅是这个过程的表象。此类形态大多数出现在一个由熊市转为牛市的长时间整固期。

图11-1 圆底

圆底的主要特征:底部的波动幅度极小,成交量极度萎缩;打底的时间较长;盘至尾端时,成交量呈缓步递増,之后就是巨量向上突破阻力线;股价日K线与各平均线叠合得很近;在经历了大幅下跌之后形成。

(2)圆底的投资策略。

投资者一定要选择合适的入市时间。如果入市过早,就会陷入漫长的筑底行情中,遇到这种情况股价不仅不会上涨反而会略有下挫,几个星期甚至几个月都看不到希望。很多散户投资者就是因为经不起长时间折磨,在股价向上发动前,将股票一抛了之,从而与即将到来的上升行情擦肩而过,这是十分可惜的。

此外,散户投资者在买入股票之前还必须观察成交量的变化,当成交量逐渐变小时,经过长时间的换手整理,散户投资者的持股成本也逐渐降低,这时股价下跌的动力越来越弱,因为想离场的人已经离场了,余下的人即使股价再跌也不肯斩仓。这样,股价不再下跌。但是这时也没有什么人想买进股票,大家心灰意冷。这种局面可能要持续相当长一段时间,形成了股价底部横盘的局面。

当股价在成交放大的推动下向上突破时,这是一个难得的买入时机,因为圆底形成所耗时间长,所以在底部积累了较充足的动力,一旦向上突破,将会引起一段相当有力而持久的上涨行情,散户投资者这时必须果断,不要被当时虚弱的市场气氛吓倒。

2.双底

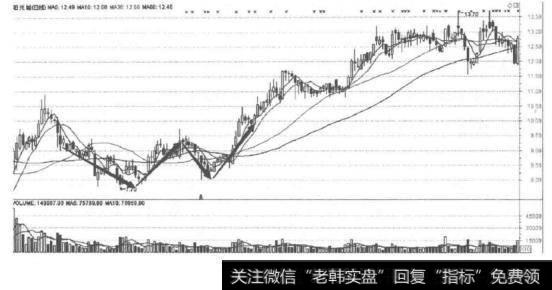

双底(DoubleBottoms)也称为W底。它是当价格在某时段内连续两次下跌至相约低点时而形成的走势图形。如果出现双重底,表示在向下移动的市况由熊市转为牛市。如果出现双重底图形,散户投资者必须注意图形是否肯定穿破阻力线,一旦穿破阻力线,表示有强烈的需求。成交量会因为回调而出现大幅度上升的情况。双重底亦可利用技术分析指标中的资金流向指数及成交量平衡指数(OBV)作分析买卖趋势之用。若价格穿破阻力线,阻力线因此而变为支持线(见图11-2。

图11-2双底

双底的主要特征如下:

(1)W底两个低点的相隔周期,至少在一个月以上。

(2)在它形成第一个底部后的反弹,幅度一般在10%左右。

(3)W底的两个最低点并不一定在同一水平上,二者相差少于3%是可以接受的。

(4)在第二个底部形成时,成交量经常较少,因此很容易出现圆形的形态,而上破颈线之时成交量必须迅速放大。

(5)股价在突破颈线后常常有回抽,颈线也会从压力变为支撑,同时股价会出现回抽过程,从而确认往上突破有效,这也是短中线介入的最好时机。如果颈线支撑失败,则应出局观望。

(6)第二个低点一般比第一个低点高,但也有可能比第一个低点更低,因为对主力而言,探底必须要彻底,必须要跌到令多头害怕,不敢持股,这样才能达到低位建仓的目的。

(7)双重底并不全都是反转信号,有时也会是整理形态,成为下跌中继型中的箱体震荡,关键在于颈线或箱体下沿是否具有有效的支撑作用。

双底的投资策略如下:

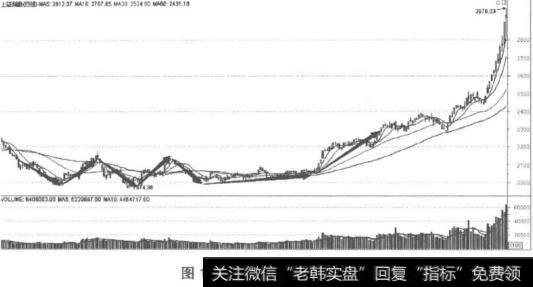

双底形态作为一种可靠的底部反转形态,最近在2014年3月大盘出现三重底形态(见图11-3)。

图11-3 上证指数K线图

对于双底,比较安全而又稳健的做法是,可在股价突破颈线回抽试探颈线支撑有效,再次放量上攻时买进(这个点位通常称为第二买点),这样盈利的把握性就更大些。至于涨升节奏方面,如果股价形成双底后的上升节奏是一帆风顺式直线上涨的,这样就会不利于行情的持续性走高。如果股价的上升是保持着一波三折的强劲上升节奏的,中途不断出现一些震荡式强势调整行情的反而有利于行情的持续性发展。因为只有在反复震荡洗盘的走高行情中,主力才能得以充分建仓和炒作,才更有利于行情向纵深发展。

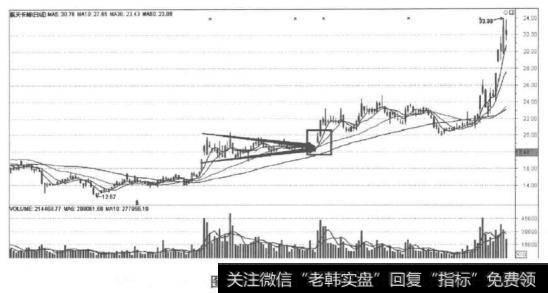

3.突破上升三角形

在各种盘整走势中,上升三角形是最常见的走势,也是最标准的整理形态。在股市中,如果能抓住刚刚突破上升三角形的股票,足以令散户们大赚特赚。

图11-4上升三角形

上升三角形的上边线表示的是一种压力,在这一水平上存在某种抛压,而这一抛压并不是固定不变的。上升三角形属于看涨形态,但形态的完成应是市场以收市价突破该三角形的上边线,并且随着价格的决定性突破,成交量会相应扩张。上升三角形向上突破后的最小价格目标是从突破点算起,向上投射出与三角形最宽处相等的竖直距离。

上升三角形(见图11-4)的主要特征如下:

(1)成交量逐渐萎缩在整理的尾端时才又逐渐放大并以巨量冲破顶与顶的连线。

(2)两次冲顶连线呈一水平线,两次探底连线呈上升趋势线。

(3)突破要干净利落。

(4)整理至尾端时,股价波动幅度越来越小。

(5)形态完成的时间在四周之内,一般上下波动只有两个来回,不应一直走到三角形顶端才突破,否则上升力度有限或可靠性降低,甚至会演化为横向走势。

上升三角形的投资策略如下:

(1)股价放量突破颈线位当日跟进,这时距最密集的筹码峰差价最小,放量拉升是从此起步的(这里也是主力成本区)。

(2) 低位部分筹码増然不动,上档筹码峰高度密集,止升趋势线不被股指再次压低。震荡中股价收在密集峰上沿附近,机会较多,可随时介入。

(3) 持股途中在未来的某一价位,低位筹码有所异动或上移,应格外警惕,或适量减持仓位。当低位筹码接近消失时,摒弃技术分析及消息面,及时获利了结。

散户投资者在应用上升三角形时,还应注意以下几个方面:

(1) 如果股价三次座上线之后仍然未能突破,再次向下,则说明多方的上升力度有限,形态整理作用的可靠性降低,甚至会演化为横向或箱体走势。

(2) 最佳介入时机为放量有效突破上升三角形的上边线之后。

(3) 如果三角形整理的突破时机与均线系统的支撑在图形上相重合,则突破的意义更明确可信。

(4) 如果突破时成交量配合不理想,股价又重新回到三角形之内时应小心假突破并应止损。特别是有些涨幅已经很大的股票,主力往往利用假突破制造多头陷阱,达到高位派发的目的,其特点就是突破后很快股价又跌回至整理形态之内并形成头部。

(5) 如果三角形整理发生在刚从底部涨上来时,则三角形的突破意义更明确。