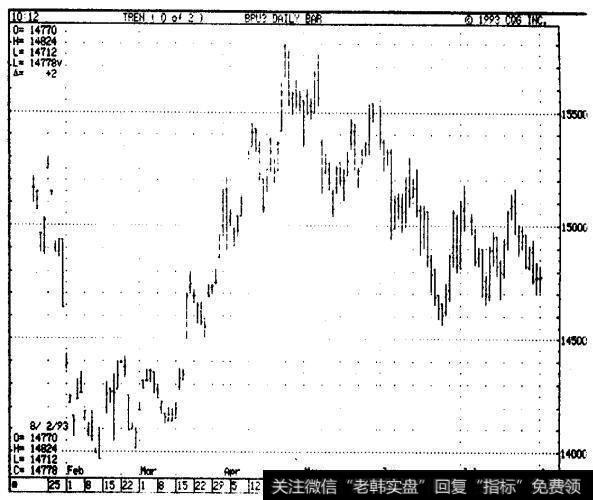

简单的上升趋势线(见图17-1)从图形上显示了一个上升趋势含义:“高点和低点渐次升高。”连接两个低点并向上延伸,等待未来价格的运行。事实证明,趋势线简单易行,在实践操作中成功概率相当高。

趋势线是否具有自我实现的预言性,还是其是否真的是某种趋势的线性表现,这些都并不重要。无论如何才能从不断重复的市场行为中获利才是我们关心的焦点。用趋势线来指导操作本来应该是切实可行的,但由于投资者存在心理障碍,阻止大多数人能够连续有节律地利用它。让我们来观察一下实际情况,并看看如何才能有效利用趋势线。

我们在画出趋势线之后,当市场价格穿越趋势线时,时机来临,投资者可以在市场突破时买入。

从心理角度讲,在此节骨眼上,做多需要注意三个问题:

(1)相信在趋势范围内;

(2)当每个人在抛空的时候仍有信心做多;

(3)要有心理准备,可能因判断错误而遭至亏损。

这里需要强调的是我们如何来把握这种机会。如果我们利用上述所列的各个因素,施行一套简单易行的交易体系,我们可以通过第一点和第二点来判断市场趋势,然后基于第三点设置买盘。需要逾越的第一道心理障碍就是在趋势线或者趋势附近建立多头头寸。第二道需要跨越的心理障碍就是决定何时出局,这是最大的难关。我们必须转变注意力,由“市场将淘汰掉我”转向“在确定这笔交易风险有限而上升潜力无穷的前提下,乐于接受小额亏损。”

如果这样操作,会产生许多良好的结果:第一,我们保全了资金;第二,空仓的时候,应该有能力对未来市场有一个更为客观的看法。只要遵循连续有效的操作思路,广阔的盈利空间就在眼前。

我们体系中能够引进的另一个思路就是重新入市。我们发现,投资者在离场时犹豫不决,其原因在于,他们内心深感恐惧:一旦亏损出局,再也没有人市的机会了。

重新入市就可以再返市场。例如,根据趋势线,市场-旦符合人市的标准,我们就会重新建立头寸。这些交易体系中简单的因素在时间发展过程中会不断得以提炼、调整和优化。但是不管采取何种手段,我们必须连贯!

我们知道有这样一些投资者,他们关注趋势线的突破,趋势线的突破预示着市场方向的改变。神!不过,切记,这样做也要留有戒心。趋势线说明了许多问题,市场能否站稳,我们要以事实为依据。对我们极为有利的一种情况是,当价格跌破已经建立的趋势线之后,紧接着又重新站上这条线之上,这是极好的买入信号。风险小,回报率高。由于买气不足吸引了空头卖压,市场跌破了趋势线;但是卖压有限,新的多头人场积极,市场下行动力不足,脱离卖压之后反转向上,这是一个极为清晰的买入良机。

在不断变化的市场,运用趋势线来分析判断市场走势,唯一受到限制的是投资者的想像力,移动平均线也一样。移动平均线本质上并非趋势的线性代表,移动平均线可以帮助投资者确定构成趋势的要素,这样他或者她就可以更好地制定具有个性化的交易体系。通过改变一系列收盘价的数量,投资者可以改变移动平均线对市场变化的的反应速度。当市场站上移动平均线之上,并且连续跃居其上运行时,趋势便昭然在眼前。如何利用一个体系中的各种要索,有效利用市场趋势,往往取央于个人的判断、信心和投资者自己的心态。

最难交易的市场就是那些根本没有明显趋势的市场;然而,一个毫无趋势的市场,没有明显上升或者下降趋势,我们可以称之为盘整走势。这种情况下,市场同样提供了额外的机会,我们借此可以找到获利投资策略。我们接下来会讨论支撑位和阻力位,市场心理在形成盘整或者箱体整理走势同样扮演了一个重要的角色(见图17-2)。

因为市场处于这样一种状态,多头人场积极,市场开始稳定下来;而在此价位,空头则显得迟疑,价格回升。当价格上涨到一定程度时,吸引了空头人场打压,而多头买气衰竭,或者说短线多头获利离场,市场上涨终结。价格重新回撤到前期低点,周而复始。这样的市场可以持续运行数天、数周、数月乃至几年。机会在于,首先要确定市场在一个箱体内运行,然后制定一个交易计划,从中获利。

另外一个投资办法是,等待箱体向上或者向下的突破,这样预示着市场方向发生转变。市场脱离箱体表明市场心理产生变化,如果向上突破,显示空头被强劲的买盘所吞没,因为后者愿意付出更高的价格买进;相反,如果市场向下突破,道理也是一样。当上述两种情况任何一项发生时,顺市操作是明智之举。

支撑位和阻力位一恐惧、贪婪和希望

投资者的恐惧、贪婪和希望构筑了市场形态,上述的箱体形态就是对支撑位和阻力位很好的说明。市场的动力一目了然:在相当长的一段时间内,市场陷于区间运行。现在来看市场突破区间之后的情形,我们拿向上突破为例,强大的市场买盘和空头回补将价格推高到一定点位,吸引了新的卖压及多头获利盘,市场出现了正常的回撒。然而,当市场回撤到前期箱体上沿的时候,我们可以检测到市场各方面的力量:市场突破箱体阻力位之后,前期错失良机的多头或者是潜在买盘开始在阻力位附近重新入市;同时,没有及时抽身撤离的短线空头,在他们人市点附近找到平仓离场的机会箱体阻力位上沿的两股买盘形成支撑位。同样,在市场向下突破区间的支撑位时,支撑位随后形成了阻力位。这两种情况都是人市的机会,顺市操作,风险有限。

箱体支撑位和阻力位的另外一种形式是趋势线的支撑位和阻力位。趋势线突破之后(见图17-3),市场在回撤时形成支撑位和阻力位。我们见到的另外一种更加可靠的形态称做“扇形”(见图17-4)。这种形态通常有三条趋势线和回撤线,从而形成坚实的价格走势。相同的市场心理在越来越高的价位重现,市场根本没有回撤。

回撤

对于多数投资者来说,是等待市场突破时勇敢地买人呢,还是等待市场反弹时抛空,这是交易过程中十分棘手的一个问题。当然,我们讨论的前提是市场趋势已经确立。通过上面的事例我们可以看出,支撑位和阻力位提供了一些标准或者是参考点位,此外,还有一种交易方法就是有效利用市场正常的回撤。在整个走势中,市场惯于回撤1/3、1/2、2/3(见图17-5)。许多投资者在一些特别的数字附近被套(比如说0.382,0.684,等),同时也不要忽视,一个走势强劲、成交活跃的市场中,几个点位毫无意义。如果市场在前期走势基础上回撤50%,而且有获得支撑的迹象,那么投资者就可以得到足够的信息:这时候的交易风险低,回报率高。

我们已经介绍了几项切实可行的办法,利用这些办法,我们就可以实现著名的市场名言——“高抛低吸”。你可以寻求市场突破后的回撤或者反弹,注意它们在支撑位或者是阻力位附近的表现,以及在前期整体走势中所占的比率。

祝愿你能灵活掌握“高抛低吸”的至理名言!

再谈趋势

研究趋势十分重要,因为我们接触的每一位优秀投资者中,看起来都知道或者相信自己了解市场在何处与趋势有关,例如,市场筑底筑顶和回撤等。

每一个主要的上升或者下降趋势有三个阶段。它们是:积聚。主阶段。派发。

市场积聚阶段表现为:价格偏低,成交清淡,持仓量少,日波动范围狭窄。突然,市场可能出现较大的波动,然后又复归平静。在这个阶段,市场基本面利空不断,投资者缺乏人市兴趣。由于多头开始建立头寸,空头等待更好的价位,市场下跌空间有限。市场触底反弹之后,一些跟进买盘不足,空头如期人市抛压,市场受制,多头趁机再次介入。市场持续这种走势,然后转入第二个阶段。

市场出现突破行情之后,又持续站稳于底部区域之上,市场进人主阶段。基本面没有明显变化,投资者人市意识并没有增加,但价格却突破、上涨,交易量增加,但价格震荡很小。此时,上涨趋势的原因更加明朗,投资者人市兴趣增加。价格波动和日波幅增加,公众多数认定价格会上涨,这就进人第三个阶段。

在低位附近建立长期多头头寸、 推动价格上升的投资者利用公众情绪激昂、积极人市的机会平仓出局。市场进人了派发阶段。正如杰弗里,雪夫曼讲的,“当鸭子嘎嘎叫的时候,给它们食好了。”这个阶段,市场巨幅波动,持仓量创出天量,成交量激增,吸引了传媒的关注,此时,市场酝酿着大幅下跌。

反转形态

那些不借鉴历史的投资者将会重蹈覆辙:买顶抛底。

在积聚和派发阶段,投资者心理在技术形态上构成反转形态(见图17-6)。

圆形底和圆形顶、V形底或者V形顶、双重、三重底或者是顶、头肩底和头肩顶,是最常见的反转技术形态,这些技术形态不断重现。底部通常比较平静,花费的时间也比较长,但有些情况下,V形或者是双底却来得很快,因为市场并没有如期创出新低。

相反,顶部却常常是起伏较大,形成时间很快,并且伴随着众多的噪音,备受市场的瞩目(见图17-7)。

反转日的技术形态非常有趣,有时我们称之为“关键反转”,市场创出新高或者合约最高价之后,当天或者是当周收低,这往往预示着市场多头买盘不足,空头在市场创出新高之后斩仓出局。这些买盘衰竭之后,市场震荡下跌。价格这样运行并非一定意味着顶部的形成,但是持续破位下行的概率较大。

持续形态——中道危途

这种形态就像是人到中年一样,险象环生,令人困惑,持续形态通常出现在一个趋势的中途。

市场在一个趋势运行过程中,有些特定的形态重复出现,我们称之为持续形态,因为它们通常只是既定趋势的驿站。它们的名字代表了其形态:三角形旗形和矩形(见图17-8)。

市场朝着一个方向大幅运行之后,会趋于停滞,因为市场的快速上涨吸引了空头新的卖压,而短线多头则出现获利抛盘。抛压最终得到支撑,价格继续上行到一个高点;但是由于价格上涨后遭到更多空头的阻击,市场下行。此次下跌在买盘推动下获得支撑,价位高于上次的抛空点,然而此次上涨又在低于上一个高点附近受到了抛压。这样的拉锯战持续数天乃至几周,形.成了三种基本三角形态中的一种:对称三角形,原因就是上升低点和下降高点的走势相近。低点渐次抬高,而高点则持水平状态,这样就形成上升三角形;而下降三角形中的高点渐低,低点处于水平状态。投资者可以灵活运用这些技术形态,在三角形态中低位买人,可以有机会顺市获利,或者像其他一些投资者,在市场突破两个三角形高点连接的趋势线,或者是创出新高之后买人。

旗形是一种类似形态,只不过其特点是高点和低点渐次向下。市场出现这种形态时,许多投资者犯了一个大错,他们买进做多,而且把新的低点作为止损区域。如果你坚信市场处于一种 持续形态,必须想到这可能是旗形,而且对市场创新低要有心理准备。由于买盘衰竭,空头卖压,遂形成旗形(见图17-8)。

矩形也是由于市场中多头和空头在固定的区间内交织运行,高点和低点平行运行,形成一个箱体通道(见图17-8)。

在这些情况下投资者的自信心理是决定其人市的关键所在,我们必须把握这一点。

缺口

缺口,也就是说市场低点远远高于前一天的高点,或者是高点远远低于前一天的低点(见图17-9),缺口是显示市场强弱的一个重要指标。缺口有几种类型:普通缺口.突破缺口、中途缺口和衰蝎缺口。普通缺口出现于较大的技术形态中,诸如通道或者是三角形,它们没有特别意义。突破缺口通常是在市场突破重要的支撑或者是阻力区域,或者是阶段线,突破缺口因此而得名(见图17- 9)。如果市场收于阻力位附近而没有穿越它,第二天开市后价格跳空高开,留下一个缺口,这时市场存在一个交易空白区间,为投资者附加了许多疑问。那些参照前期高点抛空的人必须决定是否该在更高的价位平仓(也就是说远较他们预期的价位高),还是等待市场回撤到前期高点附近。另一方面,市场潜在多头必须决定是等待价格回撤杀入呢还是即刻加人到买盘中去,这就产生了,一个老大难问题:“填补缺口”的意义,按照我们的思路,这只是市场回撤到前期支撑位的传统走势,如果市场十分强劲,那么缺口可能部分填补或者千脆不填补,有些投资者认为填补缺口显示了市!场的疲弱。我们相信,对后市走势的判断是决定市场是否仍处于上升趋势的关键。

中途缺口常常出现在持续形态中,有时人们称之为“测量缺口”,因为随后的运行目标约为前期走势到持续形态间的距离(见图17-9)。

衰竭缺口出现于大幅震荡走势之后,有时会连续出现两三次(见图17-10)。 有趣的是,衰竭缺口的结果是“岛形反转”(见图17-10)。市场出现衰竭缺口,其后又出现一个相反方向的缺口,这样,上涨日线或者周线看上去像是一个岛屿。该技术形态多数情况下预示着顶部或者是底部的形成。

缺口形态连同其他我们探讨到的各种技术走势显露了一种语言,即市场传达给投资者的信息。但更为重要的是:投资者能够有效理解这些信息,并且在心理上能够正确运用这些信息,以攫取胜利的果实,这一点十分重要。

我们知道深人研究技术分析,开发技术系统,尝试某些技术战略或者技巧的书,真是汗牛充栋。但是投资者在市场的关键时刻采取决断时,如何摆脱那些困扰他们心理障碍,我们希望《投资心理规则》一书能够提供一些帮助。

此外,通过运用我们这里介绍的心理技术,确定目标,如期所获,忘我投入,专心致志,心态盈实,自强不息,投资者可以轻而易举克服令人难以遏制的心理压力。

对于成功期货交易而言,你的心理格局能同某些市场战略协调一致,较之于拥有任何特别的交易系统都重要。这是我们在40年的投资实践中总结出来的经验,我们对期货投资大师进行采访时,他们也证实了这一点。