个股实时技术

对个股进行分析的角度和方法,因交易者的层面不同而有所差异。盘中个股分析适用于一切指标型技术方法和结构型技术方法。这里着重介绍一些主要的实时盘中技术指标和技术要点。

1.内盘与外盘

(1)内盘。

内盘是实时盘中已经成交的主动性卖单之和。主动性卖单指成交在买方的卖单,是由于看空的投资者为保证成交向下与买盘成交。内盘越大,实时盘中下跌的动力越大。当内盘比外盘大得多,并且股价不断下跌时,表明很多投资者在大量抛售股票。

(2)外盘。

外盘是实时盘中已经成交的主动性买单之和。主动性买单指成交在卖方的买单,是由于看多的投资者为保证成交向上与卖盘成交。外盘越大,实时盘中上涨的动力越大。当外盘比内盘大得多,并且股价不断上涨时,表明很多投资者在大量买入股票。

(3)技术要点。

①外盘大于内盘,表明盘中多头能最充足;外盘小于内盘,表明盘中空头能最充足。这些内、外盘状态往往是多、空趋势成立,并延续原趋势运行的标志,但内盘与外盘对盘中转势的变化时常反应迟钝,不可作为主要的盘中决策指标。

②盘中趋势的变化在内、外盘关系上的表现是:两者数量上的差距在大单的作用下迅速缩小。大单作用的方向往往是盘中短线趋势的运行方向,这时不应过于关注内、外盘的数量比。

③内外盘数量比改变所形成的突破点,往往成为盘中短线的进场点,应予以充分的关注。

④主力时常通过成交系统“做”出内外盘数量比,以达到做盘的意图,这一点要予以特别注意,并结合相关技术进行综合研判。

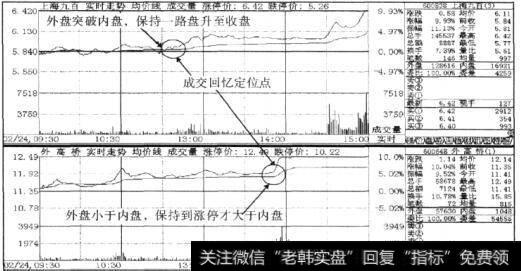

图2-3-19分别显示了上海九百(600838)和外高桥(600648)内外盘数量比的变化与盘中走势的状态。

图2-3-19

前者低开高走,外盘一直小于内盘,显示了空头能量充足,盘中走势也呈现出空头态势;随着多头趋势的强劲,外盘突破内盘数最,此后在多头能量的推进下,股价稳步盘升,多头能量一直支撑着多头盘升直至收盘。

后者虽然高开高走,但外盘却一直小于内盘,即使在盘升的过程中这种状态也未能改变;直到该股涨停,外盘才大于内盘。

2.委买与委卖

委买和委卖分别包括三档或五档的委买(卖)价和委买(卖)量,分别代表了盘中多空双方的市场意愿(并非既成事实),其中买最与卖请具有一定的看盘价值。委买委卖一般情况下的市场含义是:买最较大,卖量较小,表明多头意愿强烈,空头意愿薄弱;买量较小,卖量较大,表明空头意愿强烈,多头意愿薄弱。

技术要点:

(1)价格在盘中快速运动,委买、委卖量的超常状态支持着该方向的运动。

(2)委买、委卖是最容易人为操纵,主力通常利用委买或委卖表现出做盘意图,进行反技术操作。

(3)由委买、委卖墩差位形成的委比的看盘价值较差,不宜作为看盘的主要指标。

3.量比

量比是实时盘中短一分钟均量与5日每一分钟均量之比。其表达式为:

量比=(当前总成交量÷当前开盘分钟数)÷(5日均量÷240)

量比是一个比较重要的成交量状态指标,它反映了实时盘中股票的放量和缩量状态,我们常以此研判趋势的涨跌动能。其研判规则是:

(1)量比大于I为成交放量,趋势方向动能较大。

(2)量比小于1为成交缩量,趋势方向动能较小。

4.排序

排序分析是实时盘中重要的分析方法。排序就是对市场所有成员以一定的技术标准进行强弱大小的比较,借以发现或研判个股实时盘中的短线趋势的状况。

我们所用的排序方法主要是综合排序法(俗称81和83排序)。综合排序法有其特有的优点,它能够显示实时盘中相关技术的市场排序状况。其缺点是:

(1)将沪深两市场分裂开来进行排序,不能综合反映整体市场的排序状态。

(2)排序时所固化的指标虽然有相互参照性,但缺乏合理的定位分析。

因此,作者主张用动态显示牌进行自定义排序,其方法和步骤主要包括两个方面:归类排序板块和定义排序指标(图2-3-20)。

(1)归类排序板块。

归类排序板块就是将具有相同市场属性的市场成员归结为一个排序板块。比如要进行A股交易,可将沪深A股归结在A股板块,并对A股板块进行排序。在进行归类排序时,将相关性较差或不同的市场属性的成员从排序板块中予以剔除,如在进行A股排序时将基金、B股和国债从A股中剔除。

(2)定义排序指标。

排序指标的选择因人而异,但也有其共同点。进行市场或板块排序分析的目的是为了发现和了解个股实时盘中的强势程度,借此发现或把握超级短线的个股投资机会,此外,实时盘中一切相关的排序指标都可归结为成交量类指标和成交价类指标。由于各类指标的特点和技术功能不同,其在不同时间内的排序结果必然不同,因此,在选择排序指标时首先应定义基准排序指标(也可以在动态显示牌中自行确定基准,以选择基准排序指标),其他的指标都是对基准类指标进行辅助分析。

图2-3-20

5.价格类排序指标

(1)盘中强弱度指标。

①该指标的算法是:大盘的涨跌幅减去个股的涨跌幅。

②该指标通过个股与大盘指标的对比分析,用以确定市场强弱度排序。

③个股盘中的强弱度:大于零表明强于市场,小于零表明弱于市场。

④排名越靠前,表明其市场趋势强度越大。

(2)涨跌幅。

①涨跌幅是个股的强弱度指标,在具有共同规则的市场或板块中,它表明了个股在市场中的强弱程度。

②涨幅越大、排序越靠前,表明其市场趋势强度越大。

(3)涨速。

①涨速是当前价格与若干分钟前的价格相比上涨的速度大小。

②涨速也是一种市场强弱度指标,涨速越大,市场趋势强度越大。

6.成交量类指标

(1)量比。

①量比反映了趋势动能状况,是个股成交量状态的横向对比指标。

②量比越大,趋势方向的动能越大,趋势延续的可能性越大。

(2)换手率。

①换手率是当前的成交占总流通盘的比例。

②该指标是个股纵向成交量状况指标,反映了个股动能的变化。

③换手率的放缩量标准因品种不同而有所差别,应区别对待。

(3)委差。

①委差是买盘挂单总量与卖盘挂单总量之差。

②委差为正表明买盘意愿较强,委差为负表明卖盘意愿较强。

③委差的正负大小揭示了实时盘中买卖盘的动力和阻力程度。

在进行实时盘中排序分析时,可以在动态显示牌中罗列上述排序指标。在对某个基准指标进行排序时,综合考察其他指标的状况,可以完成对盘中个股短线态势的综合确定。

7.分笔成交分析

分笔成交显示实时盘中每一笔买卖的成交状态,其数据有三种属性:一价(唯一的成交价)、一觉(唯一的成交量)和成交方向(主动性买盘或卖盘);在图表中,这三种属性分别显示为:价格点、成交量柱状线和成交方向的颜色。

分笔成交不仅是最小的分析周期,也是市场最基础的数据源。市场所有的分析数据无不来源于分笔成交数据,因此,分笔成交对于超级短线的分析和决策具有重要的意义。

分笔成交数据与常规数据唯一的区别在于它只有一价一量,而常规数据则有四价一量。在分笔成交数据中,成交价等同于最高价、开盘价、最低价、收盘价,因此,分笔成交数据适用于所有指标型技术方法和结构型技术方法。

与常规的技术分析方法有所不同,分笔成交分析呈现出自身特有的属性,这种属性构成了分笔成交特定的分析方法(图2-3-21)。

这里列举两种分笔成交常用的分析方法:

(1)动量分析。

动量分析就是根据分笔成交主动性买盘与主动性卖盘的累计对比分析,确定个股实时盘中上涨或下跌的动能。其计算公式为:

动量分析=(主动性买量之和一主动性卖盆之和)÷(主动性买量之和+主动性卖量之和)

动量分析的公式既可以用函数逐笔累计得出,也可以直接引用内、外盘数据计算得出。

此外。可以按梅笔成交量的大小进行条件限定累计,计算出大动量,其代表短线趋势动能的意义更为明显。具体方法为:

①仅累计大于特定数量的主动性买卖盘。比如仅对每笔成交大于100手的分笔成交买盘进行累计。

②按照动量的计算公式进行计算。

(2)大小比分析。

大小比分析就是按照设定的大小条件对同一趋势方向的分笔成交最分别进行大小统计,并将大小分笔成交统计结果进行比较。其表达式为:

大单分笔成交累计数奋小单分笔成交象计数

比如,可将每笔成交100手作为大小单设定条件,凡每笔成交大于100手为大额成交,凡每笔成交小于100手为小额成交。

图2-3-21

大小比分析将有效地确定趋势方向大手成交的强度,并以此分析趋势方向的运动力度。有关分笔成交的特定分析方法绝非上面列举的两种,每一个投资者都可以根据自己超级短线的交易理念建立相应的分笔成交指标体系。