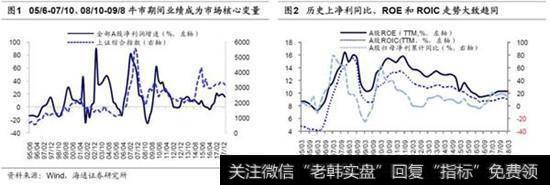

2016年1月27日上证综指2638点以来,业绩成为市场的核心变量。我们在之前《海内外牛市基因探秘系列1-3》中曾以DDM模型为框架回顾了二战后美、英、德、日、香港、台湾、A股历史,提出影响市场的三个核心变量分别是流动性、企业盈利、制度和政策(风险偏好)。在不同时期,影响市场的核心变量不同,以几次牛市为例,96/1-01/6、14/7-15/6的牛市主要受资金面驱动,这两个时期都是经济增长存在较大下行压力,央行连续降息降准以刺激经济增长,货币宽松推动的“水牛”行情。在96/01-01/06的牛市期间,1年期存款基准利率从10.98%持续回落至2.25%,下降了873个BP,但企业净利润增速从96年的-1.4%降至01年的-24.0%。在14/07-15/06的牛市期间,央行4次降息、2次降准,但经济仍在回落,全部A股净利润增速从14Q2的9.7%降至15Q2的9.3%,ROE从13%降至11.6%。而05/6-07/10、08/10-09/8的两轮牛市主要受基本面驱动。05/6-07/10期间由于经济基本面非常强劲,央行连续7次上调基准利率抑制经济过热,但A股净利润增速仍然从05年中的-0.01%升至07年的62%。08/10-09/8期间“四万亿”刺激计划推动经济迅速反弹。为什么市场有时是资金面主导,有时又是基本面或风险偏好主导?主要因为在不同的市场阶段,资金面、基本面、风险偏好变化的剧烈程度不同,如14/7-15/6的牛市和15/6-16/1的熊市,资金面的剧烈波动引发了市场的涨跌,而经济基本面的变化相对平缓。自2016年1月底以来A股步入震荡市,货币政策保持相对平稳,A股盈利自16年中开始改善,市场步入业绩为王的时代,期间估值和业绩匹配度好的消费白马股表现较优。

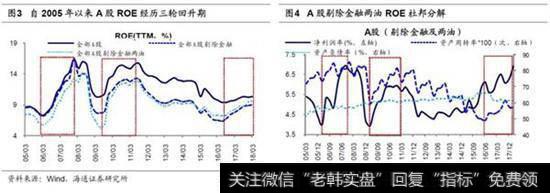

ROE处在2005年以来第三轮回升周期中。通常,我们追踪A股业绩主要观察净利同比、ROE、ROIC等指标,从历史走势上看三者大致趋同,但净利同比易受到基期影响而波动较大,ROIC较不常用,相对而言ROE走势更平缓且更常用,故本文将从ROE角度来刻画A股基本面。回顾2005年以来,A股ROE已经历三轮回升期。在06Q1-07Q4期间,A股ROE(TTM,下同)从7.3%升至16.4%,剔除金融后从7.1%升至16.5%,剔除金融两油后从5.7%升至13.2%。将A股剔除金融两油ROE进行杜邦拆分,净利润率从06Q1的4.0%升至07Q4的6.7%,资产周转率从0.732次升至0.852次,资产负债率从54.3%升至57.3%,可见三者提高共同推升ROE。在09Q2-11Q2期间,A股ROE从10.3%升至15.6%,剔除金融后从7.6%升至13.2%,剔除金融两油后从5.3%升至12.7%。将A股剔除金融两油ROE进行杜邦拆分,净利润率从09Q2的4.6%升至11Q2的5.9%,资产周转率从0.663次升至0.781次,资产负债率从60.5%升至61.2%,可见三者提高共同推升ROE。在16Q2-18Q1期间,A股ROE从9.4%升至10.3%,剔除金融后从6.3%升至9.1%,剔除金融两油后从7.2%升至9.6%。将A股剔除金融两油ROE进行杜邦拆分,净利润率从16Q2的6.1%升至18Q1的6.9%,资产周转率从0.485次升至0.572次,而资产负债率从66.0%降至60.8%,虽然资产负债率持续下滑,但是净利润率和资产周转率提高推升ROE。

A股本轮ROE回升于16年中

A股本轮ROE回升于16年中